アパート経営・賃貸経営をされている方にとって、最大の関心ごとの1つである「所得税対策」「相続税対策」に活用できる「法人化」の4施策についてご紹介します。

合わせて、その1つの施策の中でも画期的な施策となる家族信託を活用した「受益権売買」についてもご紹介します。

法人化と「資産管理法人」「資産保有法人」とは

不動産オーナーの賃貸経営において、年間の賃料収入が高額な場合、毎年の所得税の納税額が高額になっている方が見受けられます。

日本における所得税・相続税・贈与税に関する税制は、「累進課税方式」(※)が採用されており、毎年の所得を下げることや将来の遺産を減らすことが、所得税・相続税の節税において重要なポイントになります。

(※)累進課税とは、所得が多い人ほど所得に対して支払う税金の割合(税率)が高くなっていく仕組みのこと。所得の多い少ないに応じて、“痛税感”(税金の負担感)を調整し、公平感のある納税の実現を図っています。

そんな中で、所得税対策と将来の相続税対策の2つの節税の観点から、家族・子世代で設立した会社(=同族法人)を活用する施策があります。

この同族法人を活用した不動産賃貸経営における所得税対策・相続税対策のことを、包括的に「賃貸経営の法人化」・「賃貸経営の法人成り」といいます。

「賃貸経営の法人化」・「賃貸経営の法人成り」については、下記の4つの施策が挙げられますので、ご紹介します。

(1)同族法人と管理委託契約を締結し、同族法人が「管理会社」として賃貸管理を行う形態 【管理委託方式】

(2)同族法人とサブリース(一括借上げ)契約を締結し、同族法人が「転貸人」として賃貸管理を行う形態 【サブリース方式】

(3)同族法人と信託契約を締結し、同族法人が「受託者」として賃貸管理を行う形態 【家族信託(民事信託)】

(4)同族法人と収益建物のみを対象とする売買契約を締結し、同族法人が「所有者」として賃貸経営をする形態 【建物売却方式】

上記(1)~(3)については、不動産の持ち主は変えないまま同族法人を不動産の管理主体として利用する施策なので、この法人を「資産管理法人」といいます。

一方で、上記(4)については、不動産の持ち主を同族法人に変更する施策なので、この法人を「資産保有法人」といいます。

節税対策としての4施策の比較

この章では、この「資産管理法人」と「資産保有法人」を使って賃貸経営の盤石化と節税策の実行を図ることについて、その節税効果や認知症対策となり得るか、コストなどについて前述の4つの施策を比較検討します。

【具体的事例のイメージ】

地主の鈴木父郎さん(80)は、収益性は高いが築数年が経過したテナントビル1棟を所有しています。

この度、所得税対策と将来の相続税対策を兼ねて、不動産経営の法人化を検討しています。

具体的には、父郎さんの子が設立した同族法人(S社)を上手に活用したいと考えています。

そこで、具体的に下記の(1)~(4)の施策を後記㋐から㋗の各ポイントごとに比較検討することにしました。

(1)管理委託方式:

父郎さんとS社との間で管理委託契約を締結

(2)サブリース(一括借上げ)方式:

父郎さんとS社との間でサブリース契約を締結

(3)家族信託(民事信託):

父郎さん(委託者兼受益者)とS社(受託者)との間で信託契約を締結し、テナントビルとその底地、賃貸経営用運転資金を信託財産として管理をS社に託す

(4)建物売却方式:

父郎さんとS社との間で売買契約を締結

所得税対策の可否

(1)管理委託方式

S社が毎月の賃料収入の5~10数%を「管理委託報酬」として受領します。

この報酬の中からS社の維持費用(法人住民税の均等割り、税理士報酬等)を控除し、その残りを役員報酬や給与として家族に分配できます。

ただし、父郎さんの収入から経費として差し引ける金額が、毎月の賃料収入の5~10数%程度なので、所得税の節税・所得の分配効果はそれ程高くないかもしれません。

(2)サブリース方式

S社が父郎さんに対して一括借上げ賃料を払い、S社は転貸人として各部屋の借主(転借人)から賃料を受領します。一括借上げ賃料と各転借人の賃料総額との差益がS社の収入となります。

この差益の中から上記(1)と同様S社の維持費用を控除し、その残りを役員報酬や給与として家族に分配できます。

父郎さんの収入を減らす効果は、一括借上げ賃料をどの程度にするか(差益をどのくらい生めるか)がポイントとなります。

(3)家族信託(民事信託)

S社が毎月の賃料収入の5~10数%を「信託報酬」として受領します。

分配のプロセスは(1)と同様なので、所得税の節税・所得の分配効果は管理委託方式とあまり変わりません。

(4)建物売却方式

S社が父郎さんから収益建物を買い取るので、以後の賃料収入は、すべてS社のものになります。このため、父郎さんには建物売却に伴う譲渡所得の課税の問題が生じますが、父郎さんの毎年の所得税の圧縮効果としては高いものがあります。

売買価格については適正な評価が必要なので、顧問税理士や不動産鑑定士に相談の上、税務上問題の生じない金額に設定する必要があります。

なお、売買代金は一括払いが原則なので、銀行融資を絡めるケースもあれば、毎月の賃料収入から父郎さんに対して分割払いをするやり方もあります。

相続税対策の可否

(1)管理委託方式、(2)サブリース方式、(3)家族信託(民事信託)

この収益ビルは、あくまで父郎さんの遺産となりますので、直接的な相続税対策の効果は無いといえます(毎年の所得圧縮効果の蓄積としては、金融資産としての遺産を増やさない効果は多少あると言える)。

(4)建物売却方式

この収益ビルが父郎さんの遺産から外れることに加え、毎月の賃料収入が無くなることでの父郎さんの金融資産増加の抑制となり、結果として効果的な相続税対策にもなります。

㋒争族対策(承継先の指定)の可否

(1)管理委託方式、(2)サブリース方式

父郎さん死亡後の円満円滑な資産承継を実現するには、父郎さんが遺言書で承継先の指定などをしておくことが必要です。

(3)家族信託(民事信託)

信託の遺言代用機能として、信託契約書の中で承継先が何段階にもわたって指定できます(数次相続の指定ができる)。また、承継先変更は、信託契約の変更手続きを要するので、兄弟間による親の遺言書の“書換え合戦”のような事態も防げます。

(4)建物売却方式

この収益ビルは承継対象財産から外れますが、このビルの底地は父郎さんの遺産となりますので、父郎さんが別途遺言書又は信託契約で承継先の指定をしておくことが必要です。

㋓賃貸経営の盤石化ができるか(法的措置ができるか)

(1)管理委託方式

平常時の賃貸経営は、管理委託を受けたS社が行うので実質的に支障はありません。但し、滞納家賃の請求や建物明渡し請求に関する法的手段(訴訟や調停など)は、父郎さんが当事者にならざるを得ませんので、父郎さんの判断能力喪失で対応できなくなります。

(2)サブリース方式

平常時の賃貸経営は、直接貸主としてS社が行うので万全となります。転貸人たるS社が滞納家賃の請求や建物明渡し請求に関する法的手段(訴訟や調停など)の当事者になれますので、リスク対応も万全となり賃貸経営の盤石化が図れます。

(3)家族信託(民事信託)

平常時の賃貸経営は、直接貸主としてS社が行うので万全となります。受託者たるS社が滞納家賃の請求や建物明渡し請求に関する法的手段(訴訟や調停など)の当事者になれますので、リスク対応も万全となり賃貸経営の盤石化が図れます。

(4)建物売却方式

平常時の賃貸経営は、直接貸主としてS社が行うので万全となります。建物所有者たるS社が滞納家賃の請求や建物明渡し請求に関する法的手段(訴訟や調停など)の当事者になれますので、リスク対応も万全となり賃貸経営の盤石化が図れます。

㋔父郎さんの判断能力喪失後に大規模修繕を実行できるか

(1)管理委託方式

管理委託契約に基づくS社の業務権限の範疇を超えますので、原則としてS社が大規模修繕をすることはできません。あくまで所有者である父郎さん自身による実行が必要となるため、父郎さんの判断能力喪失後の大規模修繕はできません。

(2)サブリース方式

転貸人たるS社による各居室内のリフォームやリノベーションは可能ですが、建物所有者ではないS社が外壁や屋根などの躯体部分や共用部分について大規模修繕を実行するには限界があります。

(3)家族信託(民事信託)

受託者たるS社がその権限に基づき万全に実行できます。

(4)建物売却方式

建物所有者たるS社が万全に実行できます。

㋕父郎さんの判断能力喪失後に建替えを実行できるか

(1)管理委託方式、(2)サブリース方式

あくまで所有者である父郎さん自身による実行が必要となるため、父郎さんの判断能力喪失後の建替えはできません。

(3)家族信託(民事信託)

受託者たるS社がその権限に基づき万全に実行できます。家族信託に対応できる金融機関であれば、受託者が建替え資金の融資を受けることも可能となります。

(4)建物売却方式

建物所有者たるS社が万全に実行できます。ただし、建替え資金の融資が絡むと、底地の担保提供が必要になりますので、底地所有者たる父郎さんの判断能力が喪失していれば、担保提供の部分で支障が生じます。

㋖父郎さんの判断能力喪失後に買換え(資産の組換え)を実行できるか

(1)管理委託方式

あくまで所有者である父郎さん自身による実行が必要となりますので、父郎さんの判断能力喪失後の買換えはできません。

(2)サブリース方式

上記(1)に同じです。

(3)家族信託(民事信託)

受託者たるS社がその権限に基づき万全に実行できます。家族信託に対応できる金融機関であれば、受託者が買換え資金の融資を受けることも可能となります。

(4)建物売却方式

建物と一緒に底地を売却する必要がありますので、底地所有者たる父郎さんの判断能力が喪失していれば、底地売却の部分で支障が生じます。

㋗その他の注意事項

(1)管理委託方式、(2)サブリース方式

特にありません。

(3)家族信託(民事信託)

①S社を受託者として信託契約を締結するにあたり、信託業法に抵触しないように、S社の定款の事業目的に「信託業法の適用を受けない民事信託の引受業務」などの記載をすべきです。

②父郎さんの判断能力喪失時にも底地の売却や担保提供ができるように、底地についても同じ信託契約でまとめて信託財産に入れておくと万全となります。

(4)建物売却方式

①建物所有者と底地所有者が異なりますので、父郎さんとS社との間で、別途借地契約を交わすことが必要となります。

②父郎さんの判断能力喪失時にも底地の売却や担保提供ができるように、底地についても別途信託契約をしておくと万全となります。

4つの法人化策の比較表

| (1)管理委託 | (2)サブリース | (3)家族信託 | (4)建物売却 | |

| ㋐所得税対策に効果があるか |

△ ※管理委託報酬につき法人から役員に所得分配可。 |

〇 ※賃料の差額につき法人から役員に所得分配可。 |

△ ※信託報酬につき法人から役員に所得分配可。 |

◎ ※収益全てを法人から役員に所得分配可。 |

| ㋑相続税対策に効果があるか |

△ |

△ |

△ |

◎ ※本人の金融資産増加を抑制。建物は遺産の対象外。 |

| ㋒争族対策に効果があるか(承継先の指定ができるか) |

- ※父郎の遺言が必要。 |

- ※父郎の遺言が必要。 |

◎ ※遺言代用機能の活用で効果大。 |

〇 ※底地は別途父郎の遺言等が必要。 |

| ㋓賃貸経営の盤石化ができるか(法的措置ができるか) |

〇 ※通常の賃貸経営はOK。但し、滞納家賃等に関する訴訟は父郎の判断能力喪失で不可。 |

◎ ※賃貸経営の盤石化が図れる。転貸人たるS社が滞納家賃等に関する訴訟当事者になれる。 |

◎ ※賃貸経営の盤石化が図れる。受託者たるS社が滞納家賃等に関する訴訟当事者になれる。 |

◎ ※賃貸経営の盤石化が図れる。所有者たるS社が滞納家賃等に関する訴訟当事者になれる。 |

| ㋔父郎の判断能力喪失後に大規模修繕を実行できるか

|

× ※あくまで父郎による実行が必要なので不可。 |

△ ※転貸人のS社による実行には限界(リフォームは可)。 |

◎ ※受託者たるS社が実行できる。 |

◎ ※所有者たるS社が実行できる。 |

| ㋕父郎の判断能力喪失後に建替えを実行できるか |

× ※あくまで父郎による実行が必要なので不可。 |

× ※あくまで父郎による実行が必要なので不可。 |

◎ ※実行可。金融機関により建替え融資も可。 |

〇 ※融資が絡むと底地の担保提供に支障。 |

| ㋖父郎の判断能力喪失後に買換えを実行できるか |

× ※あくまで父郎による実行が必要なので不可。 |

× ※あくまで父郎による実行が必要なので不可。 |

◎ ※実行可。金融機関により買換え融資も可。 |

△ ※底地売却に支障。 |

| ㋗その他の注意事項 | ①信託業法に抵触しないように、S社の定款には工夫が必要。

②底地も信託財産に入れておくと一括管理ができて万全。 |

①別途父郎さんとS社との間で借地契約を交わすことが必要。

②父郎さんの判断能力喪失時にも売却ができるように、底地についても別途信託契約をしておくと万全。 |

3.収益建物のみの売買における家族信託の活用 ~「受益権売買」による流通税コスト削減策~

法人化策4つの中で、所得税・相続税の節税効果が最も高い「(4)建物売却方式」を採用する場合、父郎さんとS社との間で売買契約を締結し、建物をS社の所有にすることになります。

この際、現物建物(所有権財産)をS社に売却するという一般的な方策に加え、信託受益権の売買という不動産投資ファンド(商事信託)が使う手法を駆使して流通税(登録免許税・不動産取得税)の節税を図る方策が考えられます。

下記に事例をもとにご説明しましょう。

【事例】不動産オーナーの節税策として、建物(テナントビル)だけを資産保有法人に売却したいケース

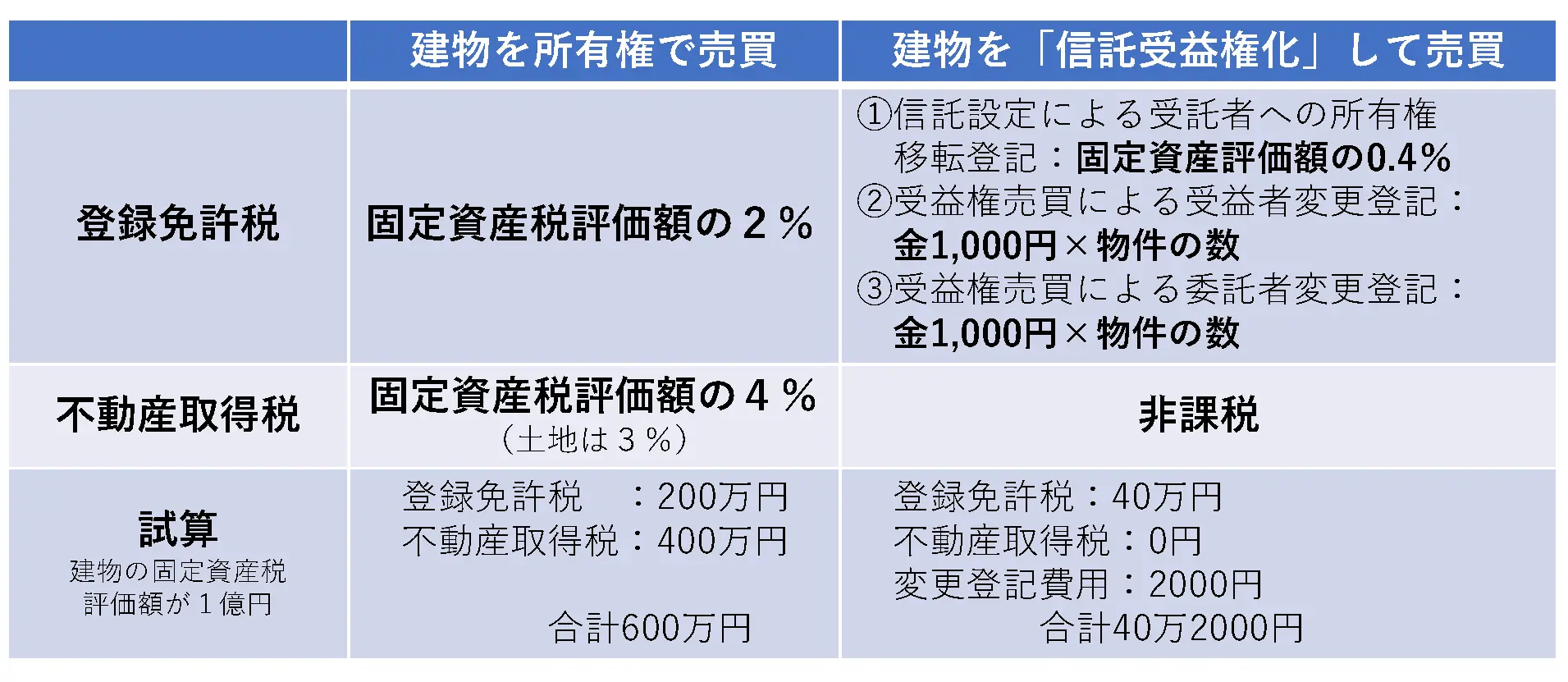

この事例において、「㋐建物を所有権で売買する方策」と「㋑建物を信託受益権化して受益権で売買する方策」の2つの方策が取り得る中で、2つの施策の流通税コストについて比較しましょう。

㋐建物を所有権で売買する場合

(1)登録免許税: 固定資産税評価額の2%

(2)不動産取得税:固定資産税評価額の4%(土地は3%)

(3)上記(1)(2)の合計:

売買代金とは別に「流通税」として、固定資産税評価額の6%が必要。

つまり、建物の固定資産税評価額が金1億円なら、合計で「金600万円」となります。

㋑建物を信託受益権化して受益権で売買する場合

委 託 者:鈴木父郎

受 託 者:長男

当初受益者:鈴木父郎

⇒信託契約後速やかに受益権売買契約により資産保有法人が受益者になる受益権の売買価格は、所有権の評価と同等です。

計算方法

(1)登録免許税:下記①~③の合計額

①信託設定による受託者への所有権移転登記:固定資産税評価額の0.4%

②受益権売買による受益者変更登記:金1,000円 × 物件の数

③受益権売買による委託者変更登記:金1,000円 × 物件の数

(2)不動産取得税:非課税

(3)上記(1)(2)の合計:

固定資産税評価額が金1億円なら、合計で「金40万円+金2,000円」となります。

【まとめ:所有権売買と信託受益権売買の流通税コストの比較表】

4.信託受益権の売買により流通税を軽減する手法の注意点 ~最終的に第三者に売り抜けるという“出口戦力”を取るかがポイント~

将来的にいつか信託契約を終了して建物を所有権財産に戻す場合、通常はS社が建物所有者になりますので、信託契約終了時点で、「所有権移転及び信託登記抹消」の登記手続きが必要となります。

この場合、建物の固定資産税評価額に対して「登録免許税2%」が必要になるのに加え、「不動産取得税4%」も発生しますので、合計で「6%」の流通税がかかることになります。

つまり、建物を信託財産に入れた状態で信託契約を終了させてしまうのでは、流通税の課税を将来に先送りしているに過ぎなくなります。

そこで、最も効果的な方策は、S社(資産保有法人)が受益者として実質的に本テナントビルを長期保有後、最終的に受託者が底地と共に現物建物を第三者に売却してしまうことです。

所有権財産に戻すことなく信託財産のまま売却していまえば、建物に関するS社への不動産取得税課税は一切されないまま、売却代金を法人内に確保できることになります(受託者が売却代金は信託金銭としてS社の金銭となります)。

ちなみに、このテナントビルとその底地の売買については、通常の不動産売買とまったく同じになりますので(信託登記は売買による所有権移転登記と同時に自動的に抹消されます)、この土地・建物の買主は、通常の不動産を購入するのとまったく同じになります(売却しづらいということは一切ありません)。

5.まとめ

以上をまとめますと、不動産の賃料収入が多額で、毎年の所得税負担が大きい方は、「法人化」をすることで所得税・相続税の節税を図ることが可能となります。

その中でも、「建物売買方式」に適したする物件(築年数の経過して簿価が低いが、高収益の賃貸マンション・テナントビルなど)を所有している方は、さらに「信託受益権の売買方式」を採用することで、流通税コストの削減も見込め、結果としてより長期にわたる有効な節税効果を出すことが可能になり得ます。

こちらの記事もおすすめです【関連記事】

「法人化」や「建物売買方式」、「信託受益権の売買方式」に関するご相談は、弊所までお気軽にお問合せ下さいませ。

お客様自身、既に“資産税”に強い税理士さんがついていれば、その方と連携を取りますし、そのような税理士さんがお近くにいらっしゃらなければ、弊所で信頼できる“資産税”に強いご紹介して連携を取ることができます。