家族信託

「家族信託」を既に検討されている方へ

弊所は、まだ「家族信託」「民事信託」という言葉が一般の方はもちろん、

専門職の間にもほとんど知られていない頃から、その設計コンサルティングサービスを提供しておりました。

弊所は、いわば家族信託の“老舗”で、日本屈指の組成実績を誇ります。

また、家族信託とは切っても切れない“家族会議”への同席・立会いも数えきれず、

修羅場や困難事例も含め、様々な経験を踏まえた対応を得意としております。

実際にご相談いただけましたら、家族信託を手掛ける他の専門職との違いにお気付きいただけるのではないかと自負しております。

家族信託のことでご不明な点・ご不安な点・お困りな点等ございましたら、どうぞお気軽にご連絡下さいませ。

「家族信託」をまだよく知らない方へ

家族信託の仕組みやメリットがよく分からない、成年後見制度との違い・使い分けがよく分からない。

そういう方でも、大歓迎です!

むしろ、今ご家族が抱えている課題・悩み、これから先の財産管理・資産承継についてのご希望・ご要望を

お聞かせいただくことから始めさせていただいておりますので、「家族信託」の事前勉強は一切不要です。

家族信託の検討が本当に必要ということになれば、弊所から必要なタイミングで分かりやすくご説明いたしますので、

まずは、お気軽にご相談下さいませ。

家族信託・民事信託を知りたい

家族信託・民事信託を活用したい

- 家族信託・民事信託活用チェックリスト

- 家族信託・民事信託の活用例1:福祉型信託・家族信託としての活用 ~高齢者・障害者の財産管理・生活保障の視点から~

- 家族信託・民事信託の活用例2:相続・事業承継における家族信託の活用例

- 具体的な民事信託の活用例

家族信託・民事信託を専門家に依頼したい

家族信託・民事信託についてもっと知りたい

- 家族信託・民事信託に関連するおすすめの書籍

- 家族信託・民事信託に関連する法律相談トピックス

- 家族信託・民事信託に関するよくある質問

- 家族信託・民事信託に関連するセミナー講演実績一覧

- 家族信託・民事信託に関連するセミナー講演予定一覧

一般的な「信託」と「家族信託・民事信託」の違い

~とっても使える身近な信託「家族信託・民事信託」~

一般的に「信託」というと、信託銀行等の“遺言公正証書作成コンサルティング+遺言書保管+遺言執行”のとしての 「遺言信託」、あるいは投資商品としての「投資信託」を 思い浮かべる方が多いと思いますが、「家族信託・民事信託」の「信託」は、全く違います!

「信託」とは?

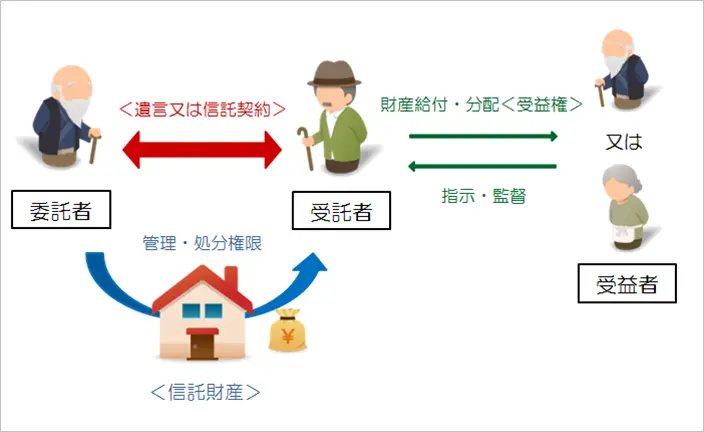

「信託」とは、財産を持っている方(委託者)が信託行為(遺言・信託契約等)によって、信頼できる人(受託者)に対して現金・不動産・株式等有価証券などの財産を移転し、一定の目的(信託目的)に沿って誰か(受益者)のためにその財産(信託財産)を管理・処分する法律関係を指します。

こういうと、信託銀行が資産家を対象にした難しい手続きをイメージしてしまうかもしれませんが、実は「信託」は一般市民にとって、大変身近なものなのです!

このページでは、“身近な信託”・・・資産家でなくても、誰でも気軽に利用できる信託制度である「個人信託」(=個人が自分の財産を信託する仕組み)、その個人信託の中でも特に便利で様々な可能性のある「家族信託」「民事信託」についてご案内いたします。

家族信託・民事信託とは?

一般の人々が財産管理の一手法として利用できる非営利信託

信託の定義は、前に述べたとおりですが、受託者が信託報酬を得るために行うものかどうかという観点から、2つに分類することができます。 一つは、「商事信託」といい(「営業信託」ともいいます)、受託者が信託報酬を得るために業務として行う信託で、信託業法の制約の下、信託銀行や信託会社が行うものを指します。

もう一つは、「民事信託」といい、商事信託とは反対に、受託者が信託報酬を得ないで行う信託(=非営利信託)で、信託業法の制限を受けませんので、受託者は個人でも法人でも誰でもなることができます。

つまり、信託銀行や信託会社が行うべきものではなく、 我々一般の人々が“財産管理の一手法”として利用できる仕組みなのです。

「民事信託」の中でも、財産管理を“信じて託す”相手として、最もふさわしいのは自分の家族・親族であることが多いので、家族・親族を受託者として財産管理を任せる仕組みを「家族信託」と呼んでいます。

家族信託・民事信託は、高齢者や障害者のための財産管理として大変有効!

民事信託の中でも、特に“高齢者や障害者のための財産管理の仕組み”として普及することが期待されている信託スキーム(“福祉型信託”や“家族信託”と言われるもの)は、遺言や成年後見制度を補完する機能を 果たすことが可能な大変有効な仕組みと言えます。

家族信託・民事信託は、まだまだこれから普及・活用されていく分野です。 このホームページが家族信託・民事信託、 特に高齢者や障害者のための信託利用に関して、皆様の理解の一助となれば幸いです。

もっともっと身近で使い勝手のよい民事信託・家族信託の利用を一緒に実現しましょう!

※現在の信託法は、2007年(平成19年)9月30日に施行され、これに伴い信託業法や信託税制も整備されました。

これにより信託の自由度が高まり、信託がもつ財産管理機能の 有効な活用を模索する動きが活発化してきています。

更に詳しくは、「家族信託・民事信託とは?≪定義と方法≫」をご覧ください。

『家族信託・民事信託』に関するおすすめの信託専門サイト

≪個人信託・家族信託研究所≫もご覧ください!

こんな場合に家族信託・民事信託を活用することで大きな効果が期待できます!

〜家族信託・民事信託の代表的な活用事例一覧〜

下記に該当する方は、これまでの対策を根本的に見直し、『家族信託・民事信託』の活用を対策の選択肢に入れることで、よりご要望に沿った財産管理・資産承継の形が実現できるかもしれません。

| 項目 | |

| 1.老親が認知症になった後も、制約と負担の多い成年後見制度を使わずに財産管理を遂行したい 認知症対策後見制度代用策 |

具体例へ |

| 2.老親が認知症になった後でも、相続税対策等の柔軟な資産の運用・組換え・処分をしたい (例:不動産の買換え、アパートの建替え、収益物件の購入など) 認知症対策相続税対策成年後見制度代用策空き家対策 |

具体例へ |

| 3.自分が死んだら遺産を妻に遺して生活を保障したいが、認知症を発症した妻に代わり財産管理を担ってほしい 配偶者亡き後対策成年後見制度代用策 |

具体例へ |

| 4.自分が死んだら認知症の妻に遺産を遺して生活を保障したいが、もはや遺言を書けない妻に代わって妻亡き後の資産の承継先まで自分で指定したい 配偶者亡き後対策数次相続対策 |

|

| 5.自分が死んだら後妻に遺産を遺したいが、後妻亡き後は、前妻の子に財産を渡したい 配偶者亡き後対策数次相続対策 |

具体例へ |

| 6.熟年再婚したいが、遺産相続分が減る子供たちが反対している。配偶者に遺した遺産も将来的には子供たちに戻したい 数次相続対策 |

具体例へ |

| 7.長男夫婦に子がいないので、長男に遺した遺産が将来長男嫁の親族側に流失するのを避けたい 家産防衛策数次相続対策 |

具体例へ 具体例2へ |

| 8.不動産賃貸業や会社経営の後継者たる長男が独身又は子がいない事情を踏まえ、長男亡き後の後継者まで自分で指定しておきたい 事業承継対策・数次相続対策 |

|

| 9.生前贈与で子供に自社株を渡したいが、経営権はまだ自分の手元に置いておきたい 事業承継対策相続税対策 |

具体例へ |

| 10.社長兼100%株主たる父親が病気や事故等で判断能力が無くなり、経営判断ができなくなるのを回避したい 認知症対策・事業凍結リスク対策 |

|

| 11.親族に分散した自社株を取りまとめて経営の安定化を図りたい 株主対策争族対策事業承継対策 |

|

| 12.後継者でない相続人から遺留分請求を受けて自社株が分散するのを回避したい 遺留分対策事業承継対策 |

具体例へ |

| 13.遺産を渡したくない相続人から遺留分請求を受けて不動産持分を取られるのを回避したい 遺留分対策争族対策 |

|

| 14.親の生前に推定相続人全員で将来の遺産分割内容を円満に確定しておきたい 生前分割策・争族対策 |

具体例へ |

| 15.将来の相続時に収益不動産が共有になるのを避けつつも子供に平等に遺産や収益を渡したい 共有回避策・争族対策・不動産塩漬対策 |

|

| 16.共有不動産が将来更に共有者が増えて処分不能となるのを避けるため、管理処分権限を集約したい 共有解消策・不動産塩漬対策 |

具体例1へ 具体例2へ |

| 17.親なき後に遺される障がいを持つ子の財産管理と資産承継を安心できるものにしたい 親なき後問題数次相続対策 |

具体例へ 具体例2へ |

| 18.相続税対策で収益ビルだけを同族会社に売却したいが登録免許税・不動産取得税の負担を軽減したい 受益権売買による流通税節税策 |

家族信託が活用できる対策一覧

認知症対策 →事例を見る

財産を持つ本人が認知症等で判断能力が低下・喪失してしまうと、自らでは銀行窓口で預金の払戻を受けたり、不動産の売却をすることができなくなります。

この預金の払戻手続きや不動産の売却手続きについては、「本人確認手続き」(手続きをしているのが本人であること及び本人の明確な理解及びに意思に基づいて手続きをしていることの確認作業)が原則として行われますので、代理人による手続きもできなくなります。

このことを、いわゆる「認知症による資産凍結」と言い、配偶者や子が代行しようとしても、この資産凍結を逃れることはできません。

通常、「認知症による資産凍結対策」を短くまとめて「認知症対策」と言うことも多いですが(医学的に認知症が発症・進行するのを「予防」とは異なる概念です)、「認知症対策」とは、一般的に「認知症等による資産凍結回避策」を指し、資産が動かせなくなり困る事態を未然に回避するための最有力の方策が『家族信託』ということになります。

成年後見制度代用策

上記「認知症対策」のところで触れましたが、家族信託等の事前の対策を講じていないまま本人の判断能力が喪失しまった場合、実質的に資産が“凍結”してしまいます。

これを解除して、資産を動かせるようにするためには、成年後見制度を利用して、後見人(本人の判断能力の低下の程度に応じて、「成年後見人」「保佐人」「補助人」に分けられます)を就け、その後見人からの手続きが必要になります。

この後見制度自体は、家庭裁判所の監督の下、しっかりとした財産管理を実現することができる仕組みとして重要な意味を持ちますが、現実的な問題としては、この後見制度を使うべき方と使うべきではない方がいます(まだまだ杓子定規的に判断が衰えたら後見制度を利用して下さい、とご案内する法律専門職や役所の福祉課、銀行員がいますが、これは実務をあまりご存じない方だと思われます)。

例えば、家族全員が円満で、かつ本人の希望としては亡くなるギリギリまで相続税対策を完遂して、家族になるべく多くの資産を遺したいという方は、成年後見制度を使うことは避けいたところです。と言いますのは、成年後見制度を利用した時点で、積極的な資産活用・運用はできなくなりますので、相続税対策はできなくなるからです。

また、成年後見制度を一旦利用すると、本人が亡くなるまでずっと後見人としての職務(数か月に1回又は年に1回の報告義務も含む)が継続しますので、家族が後見人に就任する場合は、時間的・精神的負担が結構かかります。反対に、家族・親族が後見人に就任しないで、司法書士・行政書士等の職業後見人が就任する場合には、毎月金2~5万円程度の後見人報酬がずっと発生しますので、経済的な負担も累積すると相当な額になるリスクもあります。

以上を踏まえ、相続税対策を相続発生のギリギリまで遂行したい方や成年後見制度の利用で発生する手間的・精神的・経済的負担を避けたい方は、成年後見制度を使わないで済む仕組みを検討すべきです。そこで、成年後見制度に代わる財産管理の仕組みとして『家族信託』の実行を検討する価値があります。

相続税対策

上記「成年後見制度代用策」のところでも触れましたが、財産を持つ本人の健康状態・理解力の有無に影響を受けずに、本人が亡くなるギリギリまで相続税対策を遂行したいという本人及び家族(大きく言えば“一族”)の共通した想いを実現するためには、『家族信託』は圧倒的に優れた手段となります(唯一の手段と言ってもいいでしょう)。

空き家対策

老親が入院・入所したことにより、主のいなくなった実家(いわゆる「空き家」)をどうするかという話は、どの家庭にも湧き上がってくる可能性のある問題です。

老親の入院費・施設利用料・介護費用等を捻出するために、実家を売却したいというニーズは少なくないですが、いざ売却を進めようとしても、不動産所有者たる老親の判断能力が無くなってしまえば、本人自らが売ることも貸すこともできなくなります。

その場合は、成年後見制度を利用することになり、後見人が賃貸したり売却したりすることになります。ただし、実家をリフォームして付加価値を高めたい・家賃を上げたいというニーズについては、後見人として安易に応じることはできません。後見制度の趣旨からして、

高額な修繕費用を本人(=被後見人)の口座から支出して、それを長期間かかけて回収するようなやり方は難しいです。

そこで、空き家となった自宅をリフォームして賃貸に出す、建替える、売却するなど、本人が手続きできなくなっても、空き家(実家)の管理・有効活用に対応できるようにするために『家族信託』を実行していくことは、大変有意義なことになります。

数次相続対策 →事例を見る

通常の民法における「相続」では、本人が亡くなった後の財産の行く末は、当然一代限りの指定しかできませんでした。

従いまして、自分が死んだら誰に財産を渡したいかを遺言等で指定できますが、更にその先の資産承継の指定は、その遺産を受け取った者が、自分で将来自分が死んだ後の財産の引き継ぎ手を遺言等で指定する必要があります。

つまり、財産を「Aさん→Bさん→Cさん→Dさん」と順々に承継させたい場合は、各人がその旨の遺言を書く必要があります。

これに対し、信託法を根拠とする『家族信託』の仕組みを駆使することで、Aさんの希望として「Aさん→Bさん→Cさん→Dさん」という流れをAさんだけで作ることが可能となります。

この機能を活用したい方々としては、特に、先祖代々の土地を一族で守り抜きたい地主や後継者を定めきちんと事業承継の道筋を固めたい会社経営者・事業家・医者、離婚や再婚をして相続関係が複雑となっている方が挙げられます。

配偶者亡き後問題

老夫婦にとって、先にどちらか一方が亡くなくなった後、遺された配偶者の生活をどのようにサポートすべきか については、非常に大きな問題です。

これを“配偶者亡き後問題”と言うことがあります。

太郎さんは、遺言で自分亡き後の財産を全て配偶者の花子さんに遺すことはできますが、当の花子さん自身に判断能力が無ければ、遺産を受取り、自分で管理しながら消費することができなくなりますので、その場合は結局花子さんに成年後見人を就けなければならなくなるかもしれません。

『家族信託』を活用することで、太郎さんの老後の財産管理を託すと共に、太郎さん亡き後に遺される花子さんへの財産の引継とその後の財産管理も一気通貫で賄える可能性があります。

また、遺産を受け取った花子さんが次に亡くなった際には、花子さんの遺産の承継者については、花子さん自身が遺言等で指定することが原則となりますが、前述の「数次相続対策」で触れましたように、花子さんが敢えて遺言を書かなくても、太郎さんが信託契約の中で「太郎さん→花子さん→●●さん」という財産の流れを決定することができます。

親なき後問題 →事例1・事例2

知的障がいや精神障がいの子を持つ親にとっては、自分たち両親が子を支えられなくなった(病気や認知症発症、交通事故による寝たきり、あるいは亡くなるような事態)後の子の生活を誰がどのようにサポートしてくれるかが最大の心配事です。

「親亡き」と書きますと、親が亡くなった後に遺された障害児のイメージとなりますが、実際には、親が生きていても、親自身が認知症等で要介護状態になってしまえば、子を支えることができなくなりますので、親の生前からのリスク対策として「親なき」と表記しております。

一般的には、成年後見制度の利用を視野に入れつつ他の兄弟や親族と協力・相談し、子の身上監護面を誰が主体となって担うかを決める必要があります。

また、本人が在宅の場合はグループホームへの引越のタイミングの検討、本人が既に入院・入所している場合はそのまま継続的に入院・入所が継続可能かの確認をすることになるでしょう。

一方で、その子の財産的なサポートや家族・一族の財産承継を考えたときには、遺言を書けない本人に代わり、本人亡きあとの財産の流れまで指定したいというニーズに、『家族信託』が唯一の方策になります。

事業凍結リスク対策

会社経営においては、大株主(議決権の過半数以上を持つ個人株主を想定)が大病や事故で倒れたり、認知症で判断能力が低下・喪失した場合、重要な経営判断ができなくなる事態が想定されます。いわゆる“事業凍結”のリスクです。

例えば、会社は毎年、定時株主総会で決算承認をしてから、法人の税務申告をすることになりますが、大株主が倒れてしまいますと、そもそも株主総会自体が適法に開催できませんので、理論上決算承認ができず、申告すべき決算内容が確定しない事態が起こり得ます。

もちろん、適正な会計事務に基づいて税務申告さえしていれば、税務上問題になることは実質的にはありませんが、もし銀行融資を受けている会社であれば、決算が承認できない状態の会社がそのままの状態を継続していくことは銀行のコンプライアンス(法令順守)上、見逃すことはできなくなりますし、コンプライアンスを重要視する大企業との取引を行っている会社は、取引継続に支障をきたすかもしれません。

そうなると、善後策としてでき得るのは、判断能力が低下した大株主に成年後見人が就き、株主総会における各議案の賛否を後見人が行うことになります(議案や状況によっては、後見監督人や家庭裁判所の了解を得ながら進める事態も起こり得ます)。

決算承認の場面だけではなく、役員の改選・選任をしたいとき、本店を移転したい、事業目的を追加・変更したい、といった場面でも、株主総会の適法な開催と決議ができなければ、

法的に有効な決議はできなくなります。

もし大株主が議決権を行使できないのを知って、司法書士がペーパー上で株主雄会議事録を作成して登記をしてしまったとすれば、「公正証書不実記載罪」に加担することになります。司法書士による商業登記手続きへの関与は、年々厳格な続きを要請され、より実体に踏み込むような要請を受けております。

株主総会が適法に開催でき、議案を適法に決議できるようにするための経営リスク対策として、『家族信託』を導入し、大株主が倒れても受託者による議決権行使(経営判断)ができるようにすることは大変有効な方策と言えます。

家族信託・民事信託の活用例1:福祉型信託・家族信託としての活用 ~高齢者・障害者の財産管理・生活保障の視点から~

(A) 本人死亡後の配偶者や子の生活保障への対応 ≪“親亡き後問題” “配偶者(伴侶)亡き後問題”≫

本人が死亡した後に遺される配偶者や子に認知症や何らかの障害があり、既に判断能力が低下している場合には、任意後見制度又は法定後見制度を利用するのが一般的ですが、これに代わる機能として、あるいは成年後見制度を補完するために、信託制度を活用することが考えられます。

さらに詳しくは、 家族信託・民事信託の≪“親亡き後問題” “配偶者(伴侶)亡き後問題”≫ をご覧ください。

(B) 本人死亡後、更に子や配偶者亡き後への対応 ≪“後継ぎ(遺贈)問題”≫

上記(A)とも関連しますが、自分亡き後は認知症の配偶者や障害のある子に全ての財産を相続させるとともに、その方が亡くなった後の財産の行方まできちんと決めておきたいというニーズ、いわゆる“後継ぎ問題”(あるいは“後継ぎ遺贈問題”) の解決に信託制度を利用することができます。

以前は、民法に明文化されていない“後継ぎ遺贈”の遺言内容は無効というのが通説とされていましたが、平成19年の信託法改正により 後継ぎ遺贈型受益者連続信託(改正信託法第91条)の 明文化により“後継ぎ遺贈”が可能になりました。

しかし、まだまだ世間的には認知されておらず、遺された配偶者や子に遺言能力 (法律的に有効な遺言ができる能力)が無いケースでは、財産の行末を自分の希望するようにできないと 思っている方が依然として多いです。

特に、二次相続時に相続人がいないケースでは、残った財産は国庫に帰属するのはやむを得ないと諦めている方が圧倒的に多いのが実情です。

通常の遺言信託又は遺言代用信託により、実質的に二次相続まで指定することができますし、さらには30年という期間内に限り三次・四次相続等まで 財産の承継人を指定できるという画期的な“後継ぎ遺贈型受益者連続信託”を利用することで、様々なニーズに対応することが可能です。

(C) 成年後見制度の利用が難しいケースへの活用

成年後見制度は、判断能力が衰えていなければ利用できませんので、判断能力のある重度の身体障害者や浪費者にとっては、 財産管理契約(任意代理契約)や家族信託・民事信託による対応が必要とされる場合があります。

(D) 成年後見制度の限界を補完するための活用

成年後見制度と財産管理機能のみをもつ信託とを併用することで、様々な事情に対応することが可能になります。

成年後見制度は、本人の財産管理だけではなく、本人の身上監護や法律行為の代理など様々な権限を後見人に与え、その代わり家庭裁判所が後見人を監督する制度ですが、後見人の負担が大きいケースも多いです。

そこで、親族が後見人になっているケースにおいては、身上監護を後見人が担い、財産管理を信託受託者が担うという役割分担をすることで、親族後見人の負担を軽減することが可能です。

また別の観点からみると、信託制度を併用することで、親族後見人への監督機能(親族後見人へ毎月一定の生活費を給付することで後見人の不透明な生活費の流用を防ぐ)をもたせることが可能になります。

さらには、被補助人や被保佐人が自分で資産を浪費してしまうことを防ぐために、信託制度を活用して一部の財産を隔離し、本人の財産の減少を回避することを図ることも可能です。

(E) 高齢者の柔軟な資産運用・相続税対策への対応

上記とも関連しますが、成年後見制度はあくまで本人の財産管理・権利擁護を目的とする制度なので、成年後見を利用すると本人の保有資産の積極的な運用や相続税対策は原則できません。

したがって、これから長期計画で積極的な資産運用や相続税対策を考えたい資産家の 高齢者のようなケース(例えば、遊休地にアパートを建設したり、相続税の納税資金確保のために保険に加入したりする計画)では、その計画の途中で判断能力が低下してしまうと計画が頓挫してしまうリスクが伴います。

そこで、判断能力が衰える前に不動産や預貯金等を信託することで、長期的な視野に立って、本人の財産を柔軟に運用・活用することが可能になります。

※ 信託スキームは、成年後見制度と同様に親族間(親族が 受託者になる形)で行うのが理想的です。 親族間で行うことで、「信託報酬」を発生させないことも 可能で、コストを抑えた上で遺言や成年後見制度では 対応しきれないケースに柔軟に対応できるメリットが あるのです。

家族信託・民事信託の活用例2:相続・事業承継における民事信託・家族信託の活用例

(A) 事業承継への対応「“後継ぎ遺贈型受益者連続信託”」

中小企業における事業承継問題で、代表取締役であり大株主である自分亡き後の経営権(=自社株)の行方をどうするかは、 最重要な問題です。

自分亡き後、まずは妻に自社株を譲り経営を任せるが、妻亡き後は経営能力のある次男に会社を任せたいような場合に、“後継ぎ遺贈型受益者連続信託”を効果的に利用することができます。

これにより、妻亡き後に自社株の承継について、子供間で遺産分割協議が難航し、会社経営の機能停止が起きるリスクを防げます。

また、これを遺言代用信託により設定することで、相続発生後直ちに自社株の承継ができるので、遺言書の開封や検認等で遺言執行に多少の時間がかかり 経営の空白期間を発生させてしまうリスクを回避することができます。

(B)前妻・後妻やその子らへの配慮≪“後継ぎ遺贈問題”≫

例えば、前妻にも後妻にも子供がいない夫の場合を考えましょう。

自分亡き後の遺産は、まずは配偶者(後妻)に全てをあげるが、後妻亡き後に残る財産があるのであれば、それは前妻にあげたいというケースにおいて、“後継ぎ遺贈型受益者連続信託”を利用すれば実現できます。

さらに、前妻亡き後でも財産が残るのであれば、第三次受益者として自分の姪甥や福祉団体等を自由に指定することも可能です。 また、下記のようなケースにも、“後継ぎ遺贈型受益者連続信託”を利用することができます。

ケース1:前妻にも後妻にも子どもあり

前妻にも後妻にも子供がいる夫が、自分亡き後の遺産は、まずは配偶者(後妻)に全てをあげるが、後妻亡き後に残る財産があれば、それを前妻の子と後妻の子に等しくあげたい

ケース2:配偶者あり、子供なし

配偶者との間に子供がいない場合に、自分亡き後の配偶者の生計を確保した後、配偶者の死後はその兄弟ではなく自分の親族に財産を継がせたい

★『民事信託・家族信託』に関する具体的な活用事例については、姉妹サイトでもある信託専門サイト ≪個人信託・家族信託研究所≫もご覧ください!

具体的な家族信託・民事信託の3大活用事例

事例1:高齢の資産家が認知症のリスクを踏まえ相続税対策をしたいケース【認知症対策・成年後見制度代用策】

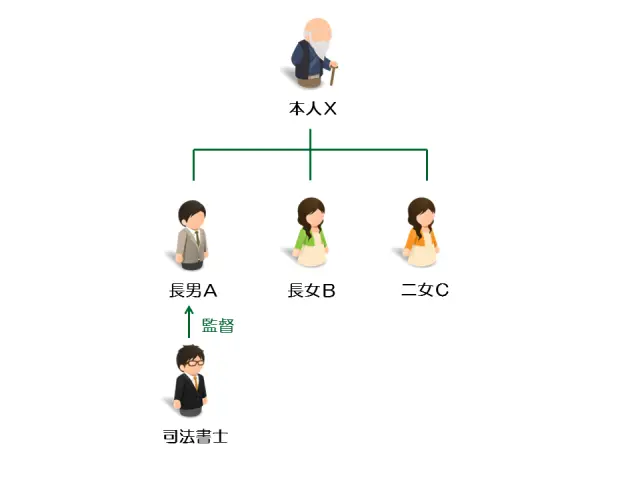

先祖代々地主家系のX(85)は、多くの不動産を所有していますが、特にこれまで相続税対策については考えたこともありませんでした。もしこのまま相続が発生すると、数億円単位の相続税を納めなければならなくなります。

Xの推定相続人は、長男A、長女B、二女Cの三人で、円満な兄弟関係です。長女Bと二女Cは、嫁いでいるので、多くの土地については姓を継ぐ長男家族が最終的に相続することにX及び家族・親族の全員が納得しています。

今はとても元気なXですが、年齢を考えると早急に相続税対策を考え、将来の納税資金を用意しておかなければなりません。これから速やかに、不動産を子へ売却したり生前贈与したり、数年かけてマンションや医療モールの建設をすること等を考えていますが、数年にわたる資産の有効活用・相続税評価減の計画途中でXの判断能力が低下してしまうと計画が頓挫してしまうので、そのことが心配でなかなか計画を実行できません。

解決策

Xは、長男Aとの間の契約において、X所有のほとんどの不動産を信託財産とする信託を設定します。 その内容は、受託者をA、受益者をXとします。さらに、受託者長男Aが暴走して勝手に土地を売却するなどして資産を散逸しないように、司法書士を信託監督人として予め契約の中で設定します。Xが死亡した時点で信託を終了させ、信託の残余財産の帰属先を長男A又は長男Aの子に指定します。

信託財産とした不動産以外の資産(金融資産等)については、長女Bと二女Cに相続させる旨の遺言を別途作成しておくことで、長女Bも二女Cも不満を抱かないようにします。

また、長男Aに対しては信託財産から毎月一定額の「信託報酬」を、司法書士に対しては「監督報酬」を信託財産の中から支出するように、信託契約の中で取決めをしておきます。

ポイント

この信託契約により、財産管理をになう「受託者 長男A」の名前が不動産登記簿の甲区(所有者欄)に記載されますが、「委託者=受益者」であり実質的な不動産の持ち主に変更はないので、贈与税・不動産取得税の課税は発生しません。

委託者Xの判断能力の低下を懸念して計画を実行することを躊躇していましたが、信託を開始すれば、Xが設定した信託目的に従って不動産が分別管理・運用されますので、基本的に委託者Xの個別の事情(健康状態等)に左右されません。

つまり、もしXに認知症発症による判断能力の著しい低下や大病・事故等による意思表示が困難となる事態が起きても、Xの承諾や本人確認を要せずに、受託者Aがその目的に従った信託財産の管理・処分を継続することができますので、Xが亡くなるギリギリまで相続税対策が可能になります。

Xの死亡により信託が終了し、残余財産の帰属先がA(又はAの子)になりますので、実質的にその部分の遺言を作ったのと同じ効果が生じます。そして、受託者主導の下、効果的な相続税対策を実行した上で、先祖代々の資産を長男家系が円満円滑に引継ぐことができます。

事例2:子供のいない夫婦のケース【数次相続対策・受益者連続型】

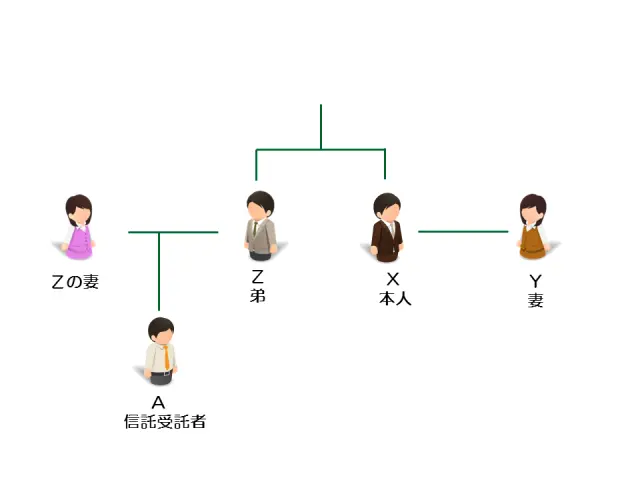

長男であるXは、地主として先祖代々守りぬいてきた広大な土地とその敷地内の建物(アパート・マンション等)を所有しており、その不動産収入(地代・建物賃料)が主たる収入です。妻Yとの間に子供はおらず、Xの法定相続人は、妻YとXの弟Zとなります。

Xは、自分が死んだら妻Yには何不自由させたくないので、遺産はすべて譲りたいのですが、次に妻Yが死亡すれば、先祖よりX家が守り抜いてきた不動産が妻Yの親族側に渡ることになってしまいます。Xは妻Yが死んだら、不動産はすべてX家の親族である弟Zの家族に遺したいと希望しています。

解決策

Xは、遺言において、信託を設定します。

その内容は、自分の死後、受託者を弟Zの子Aにして財産を託し、その受益者を妻Yにして、妻Yの生存中は、Aが妻Yの生活費等の財産給付を担うこととします。そして、妻Yの死亡により信託が終了するように定め、信託の残余財産の帰属先をAに指定します。

こうすることで、最終的に、X家の先祖代々の不動産は、Aが無事承継することができます。

ポイント

X亡き後に遺される妻Yの生活は、甥Aが成年後見人と同じように財産管理等を担うことで妻の余生も安心です。

通常の相続では、最終的にAに財産を承継させるには、妻Yにその旨の遺言書を書いてもらう必要があります。しかし、それは妻Yの意思次第ですので、妻Yの気持ちが変われば、Xの知らない間やXの死後に遺言書を書き直されてしまうリスクがあり、Aが資産を承継できるという保証はありません。

このようなケースで、家族信託のスキームを使うことで、Xの希望を反映させた財産承継の道筋として、X以外の利害関係人(妻Yなど)の承諾や協力を得なくてもX単独で、最終的にX家の先祖代々の不動産を二男家族(弟Z→甥A)が無事承継することが可能となります。

なお、遺言によらず、XとAとの間で契約による信託の設定をし、Xの生存中は受益者をX本人にし、X死亡後、受益者を妻Yにするという“遺言代用信託”にすることも可能で、遺言による信託の設定の場合と大差はありません(信託設定時は、委託者=受益者なので課税関係は生じません)。

事例3:共有不動産におけるトラブルを回避するケース

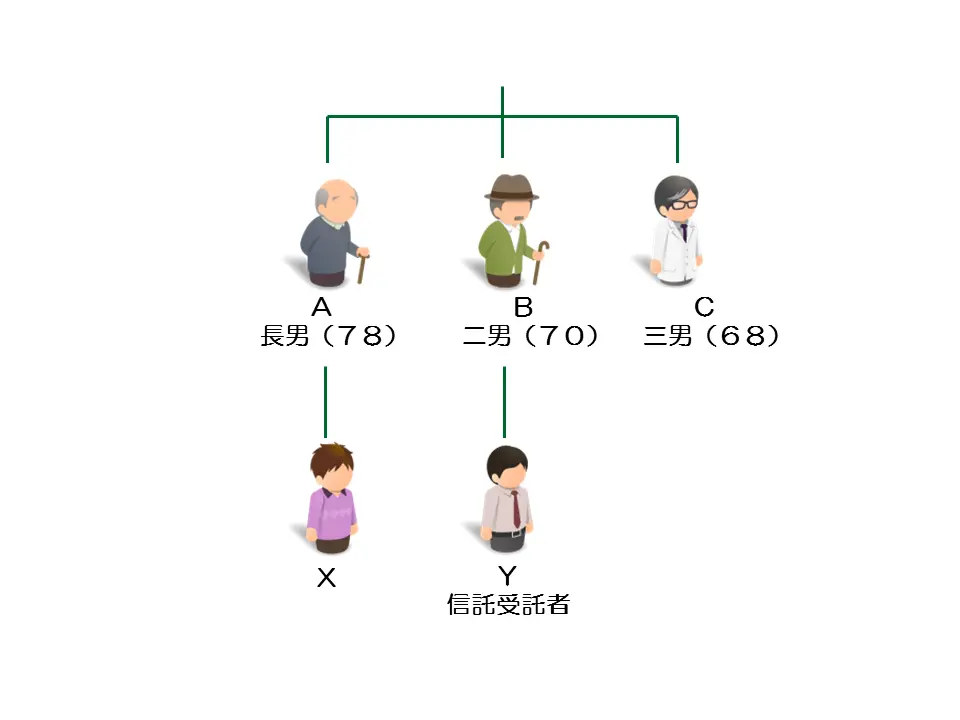

親から相続したアパート(収益物件)を兄弟3人(ABC)で3分の1ずつ共有しています。

アパートの管理は、すべて三男Cが行い、定期的に他の兄弟に賃料収入の配当も行っています。

兄弟間では、老朽化が進んできたこのアパートを将来的には売却して精算しようという暗黙の合意はありますが、いつになるかは全く未定です。

長男Aは、一人息子Xと疎遠であり、困ったことがあると二男Bの子Yに相談しています。

そんな中、最近長男Aの体調があまりよくありません。

長男Aにもしものことがあれば、長男Aの相続人は一人息子のXになりますが、Xは二男B、三男Cのいずれとも不仲で長年没交渉の状態です(長男Aは、息子Xと疎遠ではあるものの、財産は譲ってあげたいと思っています)。

もし、長男Aに相続が発生すれば、今までの円満な共有関係が崩れ、二男B、三男Cが売りたいと思ってもその時にXの協力が得られるかどうか見通しが立ちません。

解決策

長男Aは、Yとの間で契約において、当該アパートの持分3分の1を信託財産とする信託を設定します。

その内容は、当初は委託者=受益者とし、長男Aの死後、第二次受益者をXにします。

Xの死亡により信託が終了するように定めて、信託の残余財産の帰属先をXの法定相続人に指定します。

長男Aは、信託契約において、受託者Yの裁量で当該アパートを自由に換価処分できるように規定しておきます。

ポイント

長男Aは、一人息子Xに財産は遺したいが、他の兄弟BCとXの不仲を憂い、将来的に共有不動産を巡るトラブルが起きないか心配していました。

そこで、アパートの共有持分を信託することで、経済的な利益(受益権)は息子Xに残したまま、アパートの売却価格や売却時期については客観的妥当性があれば、Xの所在不明や非協力的行為があっても、受託者Yによる売却手続きが可能となり、他の兄弟の意向に委ねられるようにしました。

また、長男Aの生前に売却の話が進めば、長男Aが体調不良による入院や認知症等により本人確認が難しくなったとしても、受託者Yによりスムーズに売却手続きを進めることが可能になるというメリットもあります。

家族信託・民事信託の活用事例をもっと見る

- 事例4:親なき後に障がいのある一人っ子の生活を保障したい家族信託

- 事例5:前妻と後妻がいるがどちらにも子供がいない家族信託

- 事例6:後妻には子供がいないが前妻には子がいる家族信託

- 事例7:内縁の妻の生活を保障したい家族信託

- 事例8:自己信託で中小企業の円滑な事業承継を試みる家族信託

- 事例9:子供に生前贈与してもその財産を自分の管理下に置きたい家族信託

- 事例10:子供のいない夫婦の家族信託 (その2)

- 事例11:将来的に不動産を共同相続させたい家族信託

- 事例12:親亡き後に障がいのある子を兄弟で支える家族信託

- 事例13:遺留分対策を踏まえ中小企業の円滑な事業承継を試みる家族信託

- 事例14:親の介護負担を踏まえ遺産分割の生前合意を形にしたい家族信託

- 事例15:特定の不動産の売却のための“スポット信託”

- 事例16:自分の死後不動産売却して分配したい家族信託 ≪清算型遺贈代用信託≫

- 事例17:老夫婦の認知症対策と妻亡き後の承継先も指定したいケース (配偶者居住権の活用との比較や遺留分対策の観点も踏まえて)

弊所に家族信託の相談をするメリット

1.日本屈指の組成件数・相談実績

弊所代表宮田は、通常の家族信託設計コンサルティング業務に加え、弁護士・司法書士・行政書士・税理士等の専門士業からの家族信託に関する相談や信託契約書の作成指導(リーガルチェック)の業務を行っております。

また、(一社)家族信託普及協会の代表理事としても、全国の1200名を超える会員等からの質問や相談に対応しています。

専門職個人として、家族信託の相談や契約書の作成・作成指導の件数において、これほどの実績を持つ専門職は日本全国を探してもほぼいないと考えております。

2.豊富な実務経験に基づくご提案

上記のとおり、圧倒的な実務実績を元に、お客様の“想い”や希望を実現できるような方策のご提案をしております。

書籍の執筆やセミナー講師だけで、家族信託の設計コンサルティングの実務にあまり精通していない専門職とは一線を画しております。

3.緊急性のある案件にも対応可能

老親の体調悪化や認知症の症状が日々進行している場合には、1日単位での素早い対応が求められます。

緊急対応すべき様なケースでも、自信を持って弊所で対応できますのでご安心下さいませ。

4.他の専門職との緊密な連携

家族信託は、法務の専門家だけで万全の設計をできるケースは稀で、税務の専門家、不動産の専門家、保険・フィナンシャルプランニングの専門家などとの連携が欠かせません。お客様の老後の資産活用や将来の円満円滑な資産承継に対して、専門家がコンサルティングチームとして総合的にご提案・実行していくことが大切ですので、信頼できる他の専門職のご紹介も多数可能です。

5.エリアを問わず全国対応

家族信託のご相談については、東京近郊エリアのみならず、全国対応可能です。

家族信託・民事信託に関する弊所の業務内容

≪各種オーダーメイドの信託の仕組みづくり≫

- 遺言信託スキームの作成コンサルティング(遺言公正証書で信託を設定する仕組みのご提案と実行)

- 信託契約スキーム構築コンサルティング(信託契約公正証書で信託を設定する仕組みのご提案と実行)

- 受託者の復代理業務(親族受託者に代わり、信託受託業務をサポート致します)

※具体的な家族信託・民事信託業務の例

- “親なき後問題”“配偶者なき後問題”へ対処するためのオーダーメイド信託

- 2次相続以降の財産の行方までも考慮できる“遺言代用信託”や“後継ぎ遺贈型受益者連続信託”

- 財産管理、生活費給付、介護費用給付等を目的とするオーダーメイド信託

- 柔軟な資産運用・相続税対策への対応を目的とするオーダーメイド信託

- 事業承継のためのオーダーメイド信託

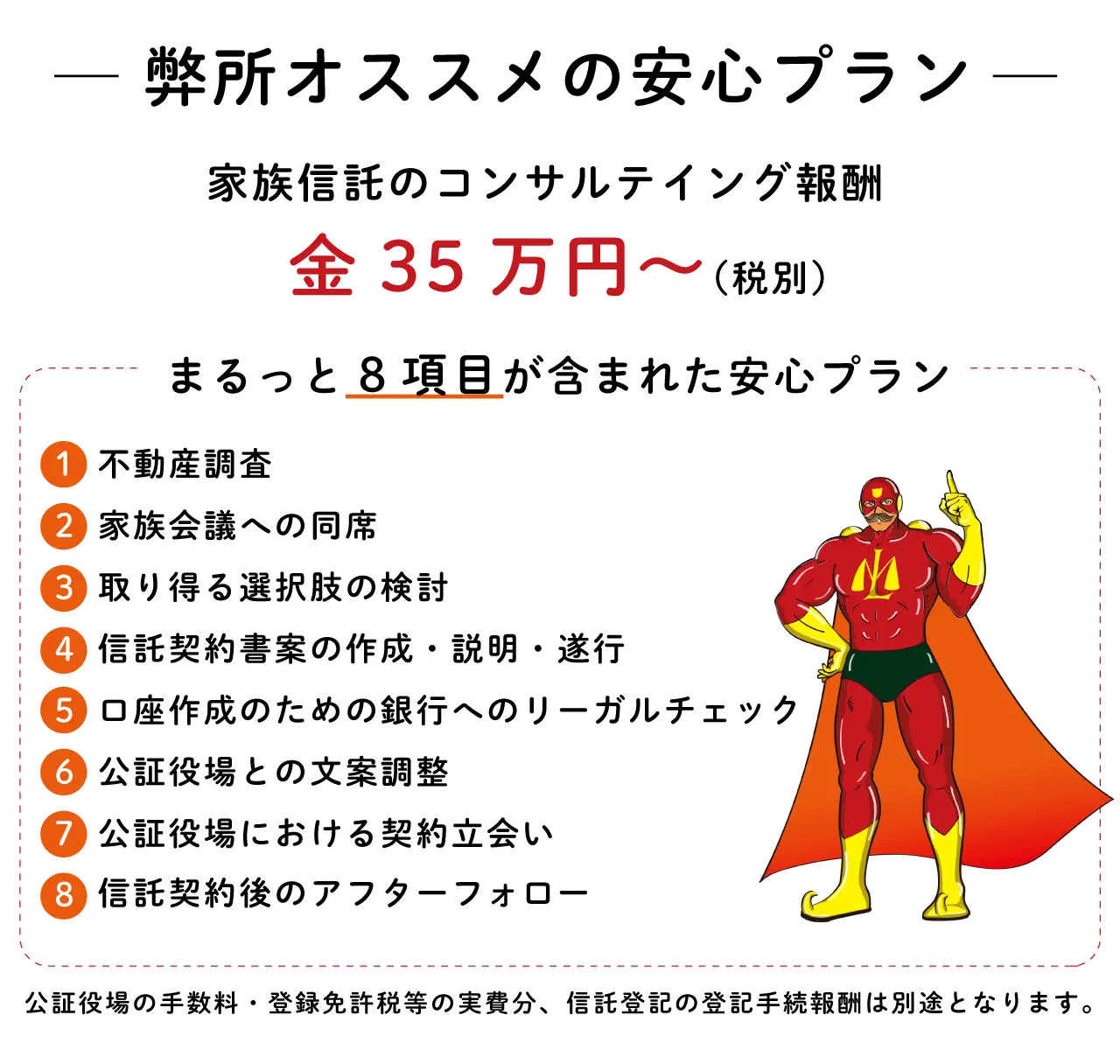

当事務所の報酬基準

信託契約スキーム:信託設計コンサルティング報酬表(第一段階)

| 信託財産の評価額 | 報酬額(税込) |

| ~3,000万円 | 金38.5万円 |

| 3,000万円~1億円 | 1000万円ごとに金7.7万円追加 |

| 1億円〜10億円 | 1億円ごとに金33万円追加 |

| 10億円〜 | 金440万円+応相談 |

※ 不動産は固定資産税評価額

出張先エリア別の加算金一覧

- 東京近郊圏 :5.5~11万円

- 仙台・名古屋圏 :16.5万円

- 盛岡・大阪圏 :22万円

- 四国・中国・九州圏:27.5万円

- 沖縄圏 :38.5万円

速算表

| 信託財産の評価額 | 報酬額 | 公証役場の手数料概算 |

| 4000万 | 46.2万 | 金3万~5万円程度 |

| 5000万 | 53.9万 | |

| 6000万 | 61.6万 | |

| 7000万 | 69.3万 | 金5万~8万円程度 |

| 8000万 | 77万 | |

| 9000万 | 84.7万 | |

| 1億 | 92.4万 | 金8万円~15万円程度 |

| 2億 | 125.4万 | |

| 3億 | 158.4万 | 金15万円~数十万円 |

| 4億 | 191.4万 | |

| 5億 | 224.4万 | |

| 6億 | 257.4万 | |

| 7億 | 290.4万 | |

| 8億 | 323.4万 | |

| 9億 | 356.4万 | |

| 10億 | 389.4万 |

※ 信託財産に不動産を入れる場合、第二段階として、当該不動産の管理者たる「受託者」の名前を不動産登記簿に掲載するための“信託登記”が必要になります。

この信託登記に関する費用(登録免許税・司法書士の登記手続報酬)は、別途になります。

土地と建物で登録免許税率が異なりますので、土地・建物のそれぞれの固定資産税評価額を拝見しての御見積になります。

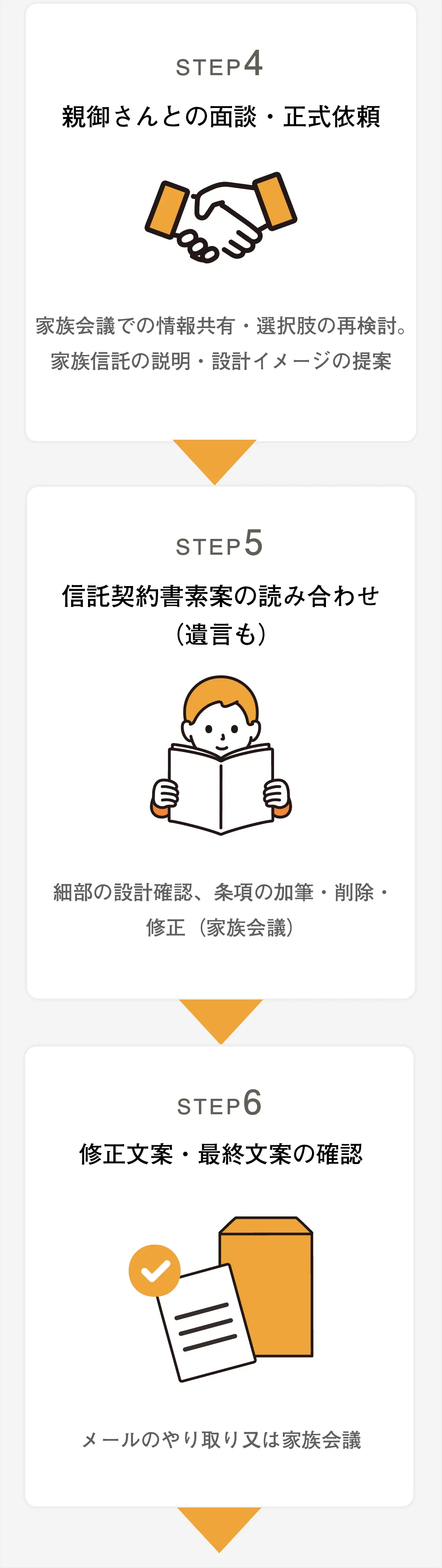

家族信託・民事信託業務の流れ

家族信託・民事信託(遺言信託・信託契約)に関する無料法律相談

無料法律相談または電話(0422-23-7808)まで是非ご相談下さい。

営業時間 : 平日8:30から19:00まで (ご予約により、時間外のご相談も可能です)

家族信託・民事信託(遺言信託・信託契約)に関するおすすめの本・書籍

図解 いちばん親切な家族信託の本

●宮田 浩志 (著)

家族信託とは、財産を持つ老親に代わって、子世代が、預金通帳の管理やATMからの預金払戻し、賃貸アパートの家賃などを、法律的に憂いなく管理できるようにすることです。本書では、改訂された法律にもとづいて、家族信託のしくみと手続きをわかりやすく解説しました。

改訂版 『相続・認知症で困らない家族信託まるわかり読本』

●宮田 浩志 (著)

家族信託の基礎的なものから実務に即した応用的な記述、家族信託が活用できる具体的事例まで、欲張りな内容になっております。

『相続・認知症で困らない家族信託まるわかり読本』

●宮田 浩志 (著)

家族信託の基礎的なものから実務に即した応用的な記述、家族信託が活用できる具体的事例まで、欲張りな内容になっております。

『図解 2時間でわかる!はじめての家族信託【相続・認知症で困らないために】』

●宮田 浩志 (監修)

2時間でわかるようにB5 判のフルカラー、会話形式でわかりやすく学べるように工夫しています。

豊富な事例も満載で、家族信託のイロハを解説します。

相続で悩む人必読の一冊です。

『【図解】身内が亡くなったときの届出・手続きのすべて』

●宮田 浩志 (著)

大切な人をしっかり葬送(おく)るために必要な届出や手続きの全体の流れをできるだけ順を追って、やさしく解説しています。

具体的な手続きとしては、通夜・葬儀・告別式・お墓・社会保険・遺産相続・・・など多岐にわたります。

『信託を活用した新しい相続・贈与のすすめ―Q&Aと図解 税務と実務に対応した詳細解説』

●笹島 修平 (著)

Q&A形式と図解付きで、初学者にも非常に読みやすい構成になっています。

ミヤタ一番のお気に入り。

『逐条解説 新しい信託法』

●寺本 昌広 (著)

改正信託法に関わった当事者が、

各条文ごとにわかりやすく信託法を解説してくれています。

ミヤタのバイブルの一つ。

『信託登記の実務』

●信託登記実務研究会 (編さん)

司法書士なら知っておきたい信託登記の実務がわかります。

『民事信託実務ハンドブック』

●平川 忠雄 (著), 遠藤 英嗣 (著), 中島 孝一 (著), 星田 寛 (著), 民事信託推進センター (編集協力)

やや商事信託にひっぱられていますが、税務の論点を含めた情報満載の一冊です。

『民事信託Q&A 100』

● 宮田房枝(著)

一問一答形式のなかで、図やチャートを多用してシンプルにわかりやすくまとめられています。