「配偶者居住権」とは、2020年4月1日施行の改正民法により創設された制度で、相続発生により遺された配偶者が被相続人の所有する建物(夫婦で共有する建物でも可)に居住していた場合に、相続発生後も配偶者が賃料の負担なくその居住建物に住み続けることができる権利のことを言います。

なお、配偶者居住権には、被相続人の配偶者が「相続開始の時に居住していた場合」という要件がありますので、配偶者が老人ホームに入居していて生活の本拠が自宅ではなくなっていた場合には配偶者居住権を設定できないと考えられます(ショートステイやリハビリのための一時的な入院・入所は該当しません)。

【目次】

(1)配偶者と居住建物の所有者との間の法律関係

(2)居住建物に配偶者が住まなくなった場合の対応

(3)配偶者居住権の活用が見込まれるケースとは?

(4)「配偶者居住権」を活用した相続と「受益者連続信託」との比較

(5)「配偶者居住権」よりも「受益者連続型信託」の方がお勧めできる3つの観点

(1)配偶者と居住建物の所有者との間の法律関係

①居住建物の使用及び収益(民法第1028条)

配偶者居住権は、無償で居住建物全て(必要な範囲で敷地の利用も含む)を従前の用法に従って使用及び収益できる権利です。ただし、居住建物の所有者の承諾を得なければ「第三者」に使用または収益させることはできないとされていますので(民法第1032条第3項)、実質的に配偶者は自由に使用できる権利を持つものの、自由に賃貸して収益をあげることはできません。なお、家族や家事使用人を同居させることは、「第三者」に当たらず、可能だとされています。

②用法遵守義務・善管注意義務(民法第1032条第1項)

配偶者は、従前の用法に従い(相続開始前に居住の用に供されていなかった部分なども居住の用に供することができます)、善良な管理者の注意をもって、居住建物の使用及び収益をしなければなりません。

③譲渡禁止(民法第1032条第2項)

配偶者居住権は、居住建物所有者の承諾の有無に関わらず、そもそも譲渡することができません。

④無断で第三者に使用収益をさせることや無断増改築の禁止(民法第1032条第3項)

配偶者は、居住建物の所有者の承諾を得なければ、第三者に居住建物を使用収益させたり、居住建物の増改築を行うことはできません。見方を変えると、配偶者が入院や施設入所をして居住建物に住み続けることが難しくなった場合に、居住建物の所有者の承諾を得れば、第三者に賃貸して収入を確保することはできることになります。

⑤居住建物の修繕と費用負担(民法第1033条第1項・第1034条第1項)

配偶者は、居住建物の修繕が必要な場合には、自ら修繕を行うことができます。一方で、配偶者が相当の期間内に必要な修繕をしないときは、居住建物の所有者は、その修繕をすることができます(第1033条第2項)。

また、配偶者は、居住建物の保全に必要な通常の修繕費のほか、居住建物とその敷地に係る固定資産税等の通常の必要費を負担しなければなりません(納税義務を負う居住建物の所有者が固定資産税を納付した場合は、その分を配偶者に対して請求することができます)。

(2)居住建物に配偶者が住まなくなった場合の対応

前述の通り、配偶者は配偶者居住権を誰かに譲り渡すことはできません。

一方で、配偶者が配偶者居住権を放棄することを条件に、これによって利益を受ける居住建物の所有者から金銭の支払を受けることが可能とされていますので、配偶者居住権を実質的に居住建物所有者との間で換金することが可能となります(居住建物の所有者が、配偶者居住権を消滅させて第三者に売却する場合などが想定されます)。

(3)配偶者居住権の活用が見込まれるケースとは?

①遺産分割が難航した際の事後解決手段として調停で活用する場合

相続発生により、その配偶者と子が遺産争いをするケースがあります。また、法定相続人が配偶者(後妻)と被相続人の連れ子(前妻の子)となる場合や、子供がいない夫婦において配偶者と被相続人の老親が法定相続人となる場合に、遺産相続でもめることも少なくありません。当事者間の話し合いが難航すれば、家庭裁判所に遺産分割調停を申し立てることも良策となるでしょう。その際、遺産全体に占める自宅不動産の時価評価が大きな場合に、この配偶者居住権を活用して、配偶者が相続後に居住する自宅を確保しつつ、老後の生活資金もできるだけ確保するような解決策が見込めます。

②相続税を節税したい場合

これは、上記A)のケースと違い、相続人家族が円満であることを前提に活用できるケースとなります。配偶者居住権は、その配偶者の死亡時(二次相続発生時)に相続税の課税対象にはなりませんので、1次相続・2次相続時の相続税のシミュレーションに基づき上手に活用することで、両親の相続税の節税に効果を発揮できる可能性があります。配偶者居住権を設定すれば必ず節税になるとは言い切れませんし、後述します「配偶者居住権のリスク」もございますので、税務・法務の専門家を交えてしっかりと検討することが必要になります。

③配偶者側の相続人に自宅不動産を渡したくない(後継ぎ遺贈を実現したい)場合

法定相続人が配偶者(後妻)と前妻の子となる場合、あるいは被相続人に子がいない場合は、被相続人の死後に配偶者のために自宅を遺してあげたいが、その配偶者の死亡後は、配偶者の法定相続人(兄弟や甥姪)に財産が渡ってしまうことを避けたいというニーズがあります。

このような場合に配偶者居住権を設定し、配偶者が生涯住み続けられる場所を確保してあげると同時に、居住建物の所有権は、最終的に財産を渡したい前妻の子や被相続人の兄弟・甥姪にあらかじめ相続させておくことができます。これにより、配偶者の死亡後、配偶者の法定相続人(兄弟や甥姪)に財産が渡ってしまうことを避けることができます。これは、遺言では実現できない「後継ぎ遺贈」という考え方で、家族信託による受益者連続型信託で多く採用されているものと同じ考え方になります。

(4)「配偶者居住権」を活用した相続と「受益者連続信託」との比較

2020年4月1日施行の改正民法により創設された「配偶者居住権」を使うことで、自宅を信託財産として「受益者連続型信託」を設定する場合と同様の効果を持たせることが可能となりました。

しかし、両者には違いがありますので、下記の通りメリット・デメリットをご紹介します。

★「配偶者居住権」の2つのメリット★

メリット1: 2次相続時の相続税の節税効果

配偶者死亡時(2次相続発生時)において、配偶者居住権は消滅し相続税の課税対象財産にならないので、相続税の節税効果が見込めます。

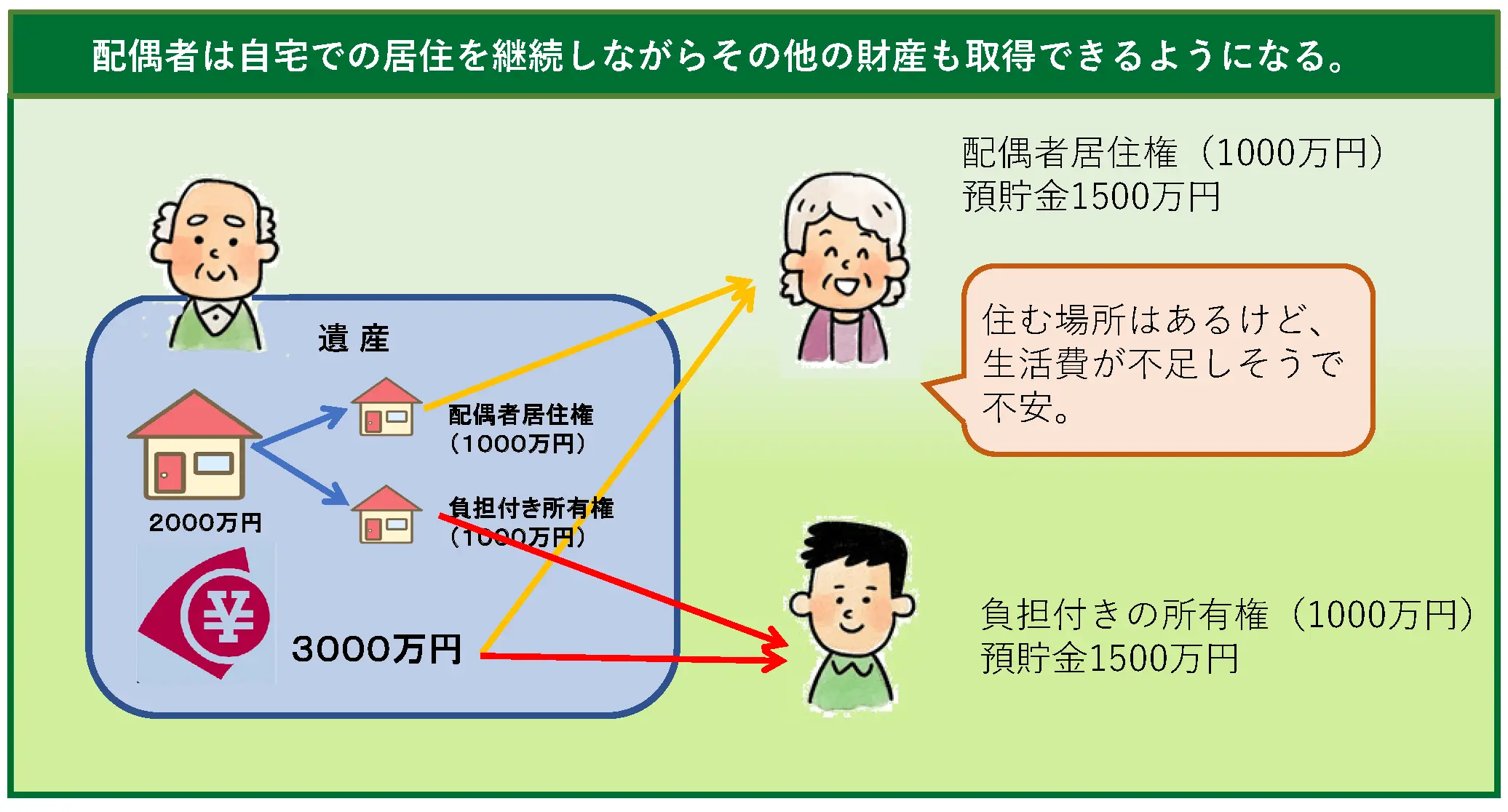

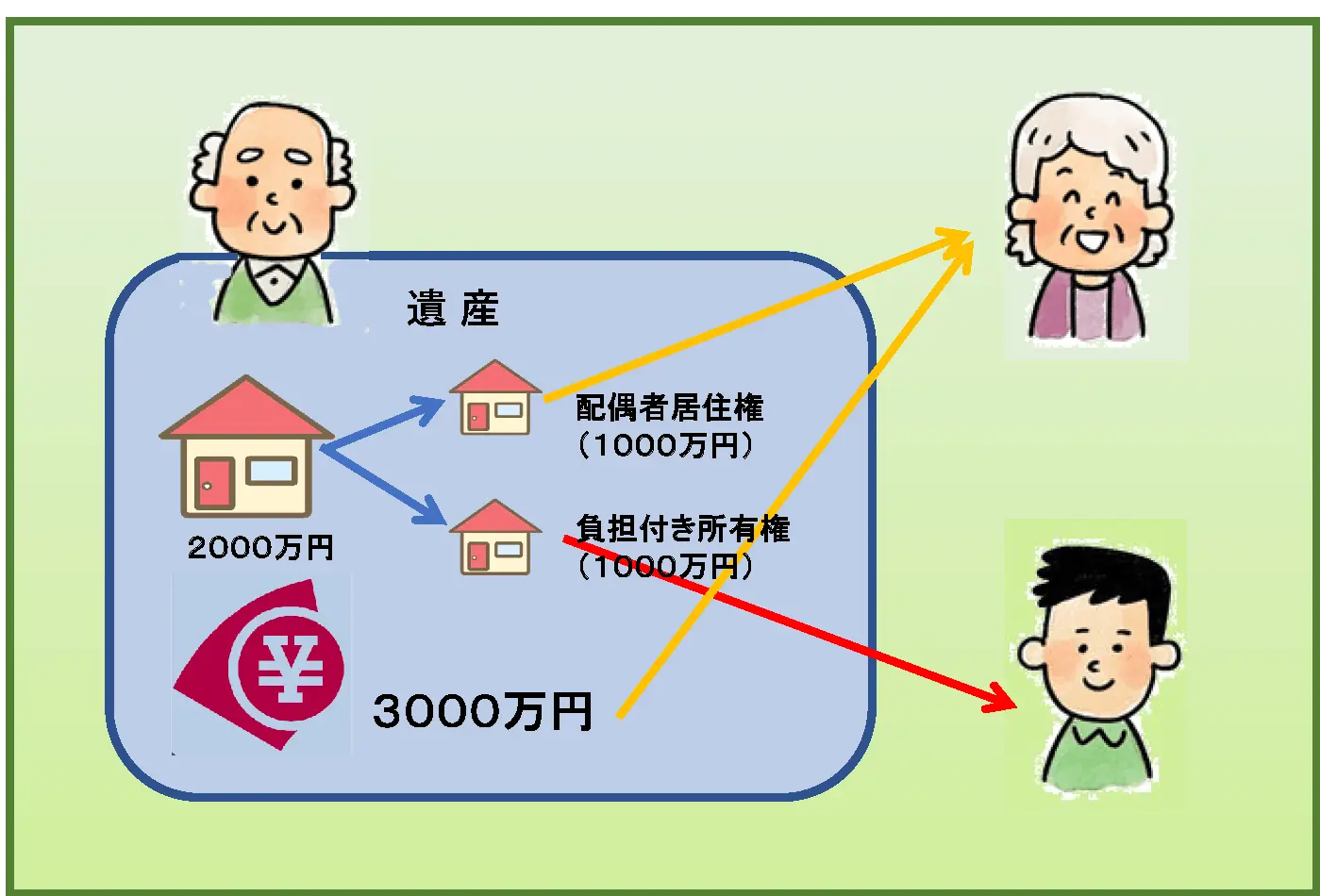

例えば、1次相続で配偶者が所有権財産としての自宅不動産(評価額2,000万円)を相続すると、1次相続では配偶者控除(相続で取得した正味の遺産額が1億6,000万円又は配偶者の法定相続分相当額のいずれか多い金額まで非課税)があるので、相続税の心配はいりません。しかし、2次相続(配偶者死亡時)では、自宅(評価額2,000万円)を含めた遺産に対して高額な相続税が発生する可能性があります。そこで、「配偶者居住権」を設定した上で、自宅の所有権は長男に相続させることで、1次相続では自宅不動産の評価金2,000万円を「配偶者居住権の評価(金1,000万円)」と「負担付所有権の評価(金1,000万円)」に分けることができます。2次相続では、配偶者居住権は消滅して相続税の課税対象になりませんので、その分の相続税の節税効果が見込めることになります。

ただし、節税効果は、1次相続時と2次相続時の相続税の合計納税額で判断すべきですので、きちんとした相続税のシミュレーションをしないと、その効果が見込めない事態もあるようです。

メリット2: 紛争性のある相続に活用できる(争族対策)

㋐協議が難航した際に遺産分割調停で活用できる(事後解決手段)

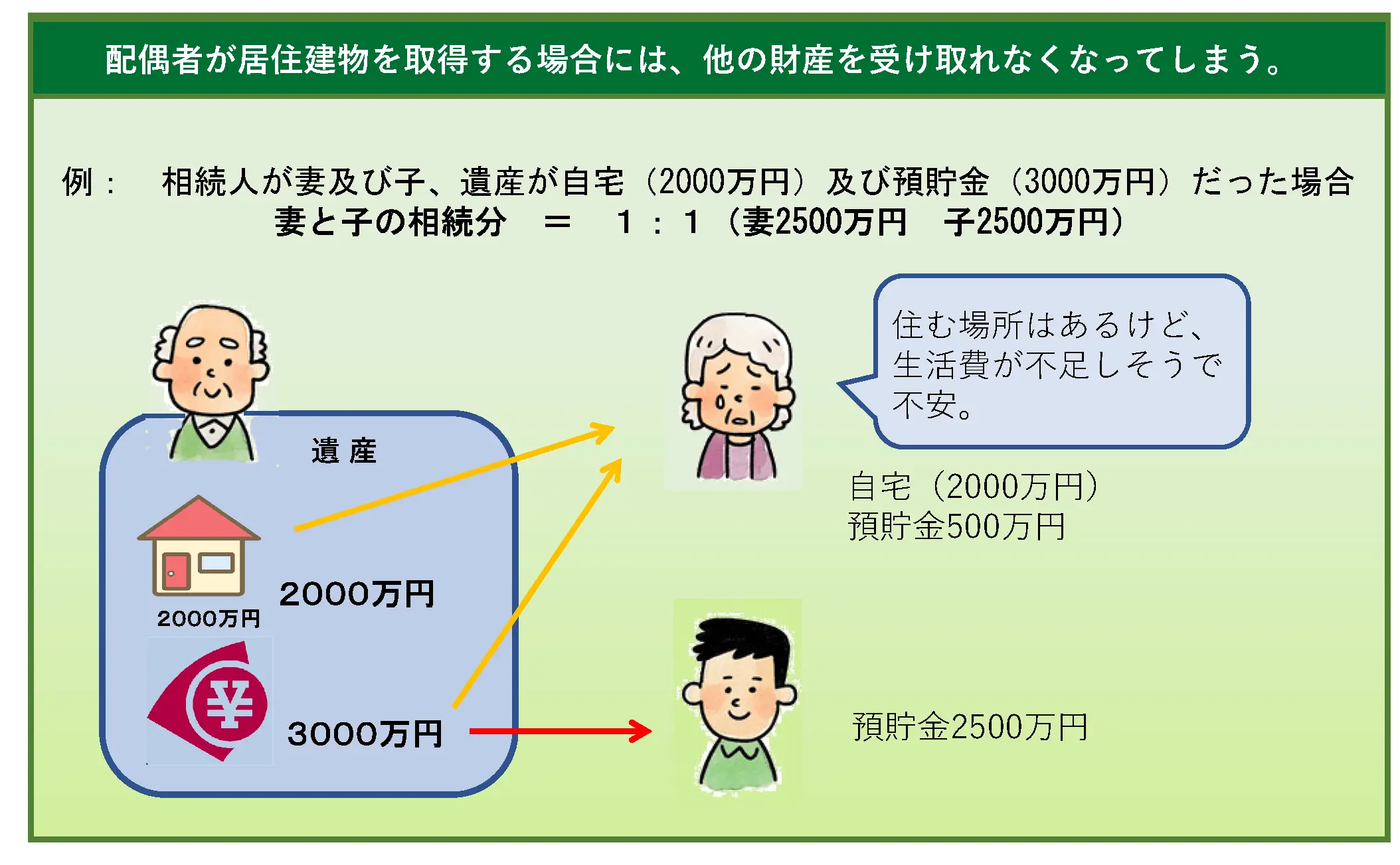

【配偶者居住権を活用しない遺産分割の場合】

【配偶者居住権を活用した遺産分割の場合】

※ 法務省のホームページより http://www.moj.go.jp/content/001263589.pdf

㋑遺留分対策(生前の対策)

上記㋐と同じ遺産内容(遺産総額金5,000万円)で考えてみましょう。

被相続人が遺言の中で、配偶者居住権を設定し、自宅の負担付所有権を子に、それ以外の一切の財産を妻に相続させる旨の指定をしておきます。このような場合に、子が遺留分侵害額請求権をしてきた場合に子が持つ遺留分4分の1に相当する権利(金1,250万円相当)のうち、すでに負担付所有権で金1,000万円相当を子に渡していることになりますので、妻から子に対する遺留分侵害額としての支払義務は金250万円で済むことになります。

これがもし、全財産を妻に相続させる旨の遺言だった場合は、子に対し金1,250万円の金銭の支払い義務が発生することになります。

このように、配偶者居住権を遺言の中で活用することで遺留分対策が可能となります。

(5)「配偶者居住権」よりも「受益者連続型信託」の方がお勧めできる3つの観点

①自宅を処分したい場合の対応

配偶者居住権に基づき自宅に住み続けている配偶者が入院・入所せざるを得なくなったとき、空き家となった自宅を売却処分し、配偶者の介護費用を捻出したい場合には、配偶者居住権を消滅させた上で、自宅所有者(子)が売却手続きを実行する必要があります。そのため、自宅の売却代金は所有者の財産になり、配偶者がその売却代金を手にできる訳ではありません。配偶者は、配偶者居住権を放棄する際に自宅所有者から対価を受けることしかできません(その際、配偶者に譲渡所得税が課税される可能性があります)。

一方、家族信託を導入した場合、第二受益者として指定された配偶者は、実質的に自宅を承継したことになりますので、受託者たる子が売却手続きをした上で、その換価代金は丸ごと配偶者の財産(信託財産たる金銭)として自分の介護費用に使うことができます。

②認知症対策にならない

配偶者居住権は、遺言か遺産分割協議で設定することになりますので、1次相続発生前(夫の生存中)の財産管理に対しては、何らの対策(認知症による資産凍結対策)になりません。また、1次相続後の配偶者(妻)の財産管理・生活サポートについても役立つ仕組みにはなりません。

例えば、配偶者居住権で自宅建物に住み続けていた配偶者が入院・入所して空き家になった場合を想定しましょう。自宅所有者の承諾を得て配偶者が自宅を賃貸に出して収益を得ることができますが、配偶者が認知症等で自ら貸主として賃貸ができない状況になれば、それも困難になります。また、もし自宅売却のために配偶者居住権を放棄して、その対価を子から妻が貰った場合でも、その対価たる金銭の管理を自分でできない健康状態になれば、その対応策を別途講じなければなりません。

③内縁の配偶者には使えない

配偶者居住権は、入籍をしていない内縁関係の配偶者に対しては認められません。配偶者居住権は、被相続人に対して相続権を持っていることが前提となっているからです。

以上を踏まえまして、節税効果が見込めることよりも、高齢の夫婦(老親)の生涯を万全に支えることを最重要視するのであれば、家族信託の「受益者連続型」の方がベターということが言えます。