【目次】

1.死因贈与とは

2.死因贈与を進める際の注意点

3.死因贈与手続きの流れ

4.死因贈与と遺贈のメリット・デメリット

1.死因贈与とは

「死因贈与」とは、あげる人(贈与者)ともらう人(受贈者)の合意(契約)に基づく贈与の一種ですが、贈与者が死亡したときに贈与の効力が生じる旨の法律行為のことを言います(民法第554条)。

死亡を原因に財産を無償で渡す法律行為としては、「遺贈」もあります。

「遺贈」は、遺言書の中で「自分が死んだら●●に××の財産をあげる」という財産を渡す側の一方的な意思表示で行うのに対し、「死因贈与」は、「死因贈与契約」と言われるように、財産を渡す側ともらう側の双方の合意が必要であるという点において異なります。

※「遺贈」は、遺言に基づき死亡を原因に誰かに財産を渡す行為を言います(これを広義の「遺贈」と呼ぶ。)。このうち、法定相続人に対する遺贈を「相続」、法定相続人以外に対して渡す行為を「遺贈」と使い分けることもあります(後述しますが、不動産登記手続きにおいては、「相続」と「遺贈」は明確に区別され、登録免許税の税率も異なります。また、不動産取得税も「相続」は非課税ですが、「遺贈」は課税されるという違いもあります。)

◆遺贈も死因贈与も撤回可能

「遺贈」は、遺言を書き替えるだけでいつでも自由に撤回が可能です。

一方、「死因贈与」も民法の遺贈の規定に準じて、贈与者の最終意思を尊重する観点から贈与者の一方的な意思で撤回することができるとされています(最高裁昭和47.5.25判決)。

ただし、不動産を死因贈与する場合には、予め「仮登記」をしておくことで受贈者の承諾が無ければ実質的に撤回をしにくくすることが可能となります。不動産をもらう側が将来より確実に財産を受け取れる仕組みとして死因贈与は活用の余地があります。

また、「負担付き死因贈与契約」という契約を締結し、受贈者がすでにその負担を履行した場合も、贈与者は自由に撤回ができなくなります(最高裁昭和57.4.30判決)。

「負担付き死因贈与契約」とは、例えば、高齢で自宅に独居の母親がいる場合に、本人が自宅で生活できるうちは長女が同居をして、生活費の援助や介護等の生活サポートをしてくれること(負担)を条件に、自宅を本人が死んだら長女にあげるという内容の契約です。長女がその契約に従い、母親と同居をしてしっかりと母親の老後をサポートしたのであれば、その契約と矛盾する内容(自分が死んだら自宅は長男に相続させる旨)の遺言書があったとしても、その死因贈与契約の方が採用されることになります。

2.死因贈与を進める際の注意点

将来において死因贈与契約に基づいた財産承継の手続きが確実かつスムーズにできるようにするための注意点をご紹介します。

(1)契約書は公正証書にすべき

死因贈与契約書を公正証書にしておくと、対象不動産の仮登記及び本登記手続きにおいて、登記の必要書類が揃えやすくなり手続きがスムーズになります。

(2)不動産は仮登記をしておく

不動産が死因贈与の対象財産となっている場合は、受贈者側の知らないところで契約が安易に撤回されてしまうこと防ぎ、将来においてより確実に不動産をもらえるように、仮登記手続きをしておくことが大切です。

(3)契約書の中で「執行者」を指定しておく

死因贈与契約書の中でその契約内容を実行する役目を負う者(=「執行者」)を定めておくと、不動産の本登記手続きの際に贈与者の法定相続人の協力を得ずに本登記手続きがスムーズにできます。

実務上は、受贈者自身又はこの手続きに関わった法律専門職を「執行者」に定めておくことが多いです。こうすることで、受贈者側だけで不動産の所有権移転登記手続きが完遂できるので安心です(死因贈与登記手続きまで精通していない税理士さんや弁護士さんですと、ここまでの実務的な知識が無い方もいますのでご注意ください)。

もし、「執行者」を定めておきませんと、実際の所有権移転登記手続きに際して、贈与者の法定相続人全員の協力(実印押印及び印鑑証明書の提供)が必要になります。

(4)税務上の負担・リスクを把握しておく

死因贈与契約に基づいて財産をもらった場合は、贈与税ではなく「相続税」の課税対象になります。従いまして、受贈者単独でできる贈与税の申告・納税手続きとは違い、死因贈与対象財産以外も含めた遺産全体について、法定相続人全員と協力をしながら相続税の申告手続きをすることになります。

また、不動産をもらう場合、不動産取得税(原則は固定資産税評価額の4%)が課税されることも、死因贈与の大きな負担・リスクと言えます。

不動産取得税は、法定相続人が遺贈でもらう場合(原因が「相続」となる)は、非課税となりますが、法定相続人であっても死因贈与でもらう場合は課税をされてしまいます(死因贈与は「相続」ではなくあくまで「贈与」という扱いになるので不動産取得税の課税対象になってしまいます)。

つまり、法定相続人以外が不動産をもらうケースでは、包括遺贈である場合除き、遺贈でも死因贈与でも不動産取得税が課税されます(相続税の負担も両者とも“2割加算”となり違いはありません)。一方、法定相続人が死因贈与で貰う場合は、遺贈と違い不動産取得税の負担が増える点について予め理解しておく必要があります。

不動産取得税のほか、登録免許税の適用税率についても、遺贈と死因贈与で差が生じる場合があります。

法定相続人に対する遺贈の登記(遺言に基づく相続登記)の登録免許税は、固定資産税評価額の0.4%となりますが、法定相続人以外への遺贈の登記も死因贈与契約に基づく登記手続きも、登録免許税は固定資産税評価額の2%となりますので、不動産の評価額次第では非常に大きな差となってきます。

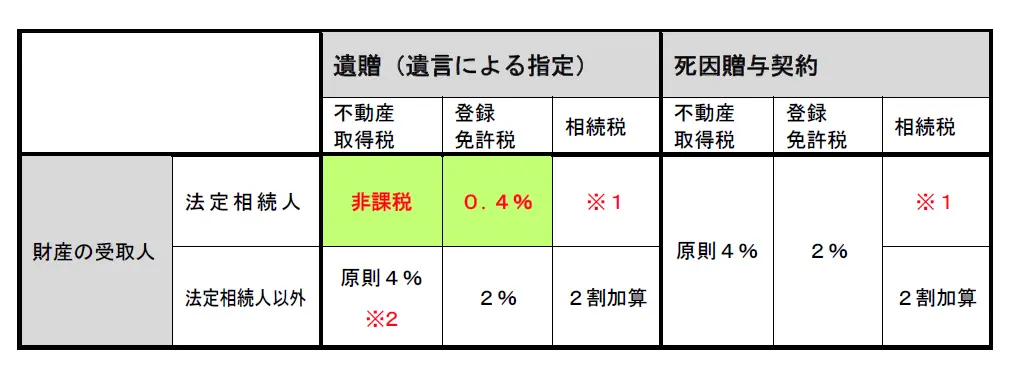

以上をまとめると下記の表のとおりとなります。

※1 配偶者及び一親等の血族(代襲相続人となった直系卑属を含む)以外の者が法定相続人となる場合のみ2割加算。

※2 包括遺贈の場合には、非課税

3.死因贈与手続きの流れ

(1)死因贈与契約書の締結

実際の死因贈与の手続きの流れについてご説明します。

死因贈与は、贈与者と受贈者の口頭での合意でも、理論上は成立しますが、

後々の法的トラブルを防ぐ観点から、「死因贈与契約書」という書面を作成して保管しておくことは必須と言えます。

(2)所有権移転の仮登記申請(対象財産が不動産の場合)

不動産を贈与の対象財産とする場合、受贈者の権利を確保するために、「仮登記」をすることがお勧めです。

この場合、「始期付所有権移転仮登記」という登記をすることになりますが、この登記は、贈与者(仮登記義務者)と受贈者(仮登記権利者)が共同して申請するのを原則とします。

ただし、贈与者の実印を押印した承諾書(発行から3か月以内の印鑑証明書付)がある場合は、受贈者が単独で登記申請することができます。

さらに、この死因贈与契約書が公正証書で作成されている場合(かつ公正証書の中で贈与者が仮登記の申請を承諾している旨の記載がある場合)は、贈与者の贈与意思を公証人がきちんと確認しているので、贈与者の承諾書や印鑑証明書の添付も不要となります。

(3)相続発生後に所有権移転の本登記申請(対象財産が不動産の場合)

実際に贈与者が死亡した時点で死因贈与契約の効力が発生しますので、それに基づいて、対象不動産について所有権移転の「本登記」をすることになります。

死因贈与の本登記手続きは、受贈者(登記権利者)と死亡した贈与者の法定相続人全員(登記義務者)との共同申請が原則となります。

ただし、死因贈与契約の「執行者」がいれば、この執行者が登記義務者になります。

なお、この本登記手続きの必要書類としては、下記のものが必要になります。

㋐登記原因証明情報

一般的には、「死因贈与契約書」と贈与者の死亡の記載のある「戸籍謄本」が登記原因証明情報に該当します。

ただし、死因贈与契約書が公正証書で作成されていない場合には、生前に取得した贈与者の印鑑証明書も必要になります。

㋑登記済権利証(または登記識別情報通知)

相続登記と違い、登記済権利証(または登記識別情報通知)が必要になります。

㋒印鑑証明書(発行から3ヶ月以内のもの)

執行者が指定されている場合には執行者の印鑑証明書、執行者が指定されていない場合には法定相続人全員の印鑑証明書が必要になります。

㋓相続関係を証する書面

執行者が指定されていない場合には、法定相続人全員の印鑑証明書が必要になる関係で、誰が法定相続人であるかを証明する戸籍・除籍・改製原戸籍謄本の一式が必要になります。

反対に、執行者が定められている場合は、相続関係を証する書面は不要となります。

㋔受贈者の住所証明書

受贈者の住民票または戸籍附票が必要です。

㋕固定資産評価証明書(または固定資産税課税明細書、名寄帳の写し)

登録免許税の納税のため、登記申請する当該年度の固定資産税評価額を証明する資料として必要になります。

※ 登記の必要書類の詳細については、下記をご参照ください ↓↓↓

死因贈与契約に基づく登記手続きの必要書類について司法書士が分かりやすく解説!

4.死因贈与と遺贈のメリット・デメリット

★死因贈与のメリット

・予め受贈者側にどんな財産をあげるかを明確にしておける。

・贈与者の一方的な意思で撤回できないようにすることができる(負担付など)。

★死因贈与のデメリット

・渡す相手によっては、不動産取得税や登録免許税の負担が大きくなる。

★遺贈(遺言による承継)のメリット

・遺贈する側の単独の意思表示(自筆証書遺言でも公正証書遺言でも)で手軽にできる。

・遺贈する側にとっては、いつでも撤回できる自由さ・柔軟性がある。

★遺贈(遺言による承継)のデメリット

・受贈者側にとっては、いつ撤回される(遺言を書き換えられる)か分からない不安定さがある。