2022年4月20日付日本経済新聞によると、マンションの遺産相続を巡り、税務署が路線価により評価をした相続税の申告を否定し、独自に鑑定評価して追徴課税した是非が争われた訴訟の上告審判決が19日、最高裁第3小法廷であった。

2022年4月20日付日本経済新聞によると、マンションの遺産相続を巡り、税務署が路線価により評価をした相続税の申告を否定し、独自に鑑定評価して追徴課税した是非が争われた訴訟の上告審判決が19日、最高裁第3小法廷であった。

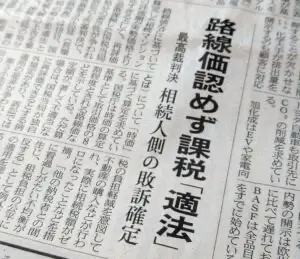

相続したマンションを路線価に基づいて算出した相続税評価額が実勢価格より低すぎるとして、再評価し追徴課税した国税当局の処分の妥当性が争われた訴訟の上告審判決で、最高裁は、国税当局の処分を適法とし、相続人側の上告を棄却した。

国税当局の処分を妥当とした一、二審の判断を是認し、相続人側の敗訴が確定した。

本件訴訟事案は、東京都杉並区と川崎市にある2棟のマンションの相続の評価額を巡る争い。

父親が2009年に銀行融資を受けて計13億8700万円で購入し、相続人たる子供らが2012年に相続した。

子供らは路線価を基に2棟の価格を計約3億3370万円と評価。

銀行融資の借入残高などを差し引き、相続税額を「0円」と申告した。

国税当局は独自の不動産鑑定に基づき、評価額を計約12億7千万円と見直し、約3億3000万円を追徴課税した、という事案。

一、二審は、路線価を基に評価すると税負担の公平を著しく害するのは明らかで、追徴課税は適法と判断していた。

相続税法は、不動産の相続税について、相続財産は「時価」で評価すると規定しているが、

国税庁は、利便性などのため、原則として取引価格の8割程度とされる「路線価」で評価するとした時価の算定基準を通達により認めている。

ただし、同じ通達の中で、「著しく不適当」な場合は、国税当局が独自に再評価できるとする例外規定が同じ通達の中に盛り込まれている。

本件訴訟は、この例外規定を適用して価格を計12億7300万円と再評価したものである。

最高裁第3小法廷は、国税当局の算定方法について「税務署が路線価より高く評価することは、税負担の公平に反するなど合理的な理由がない限り、平等原則に反して違法だ」としながらも、「路線価などによる画一的な評価を行うことが実質的な租税負担の公平に反する事情がある場合は、税務署が独自に財産の額を評価できる(例外規定を用いる)合理的な理由がある」と示した。

本件は、マンションの購入や借入れがなければ、相続財産の課税価格は6億円を超えており、相続の発生が予想できる時期にそれらが行われたことも踏まえ、相続税の節税目的があったと認定。

「相続税の負担軽減を図るために、あえてマンションを購入するなどしており、税負担の公平に反する」と述べ、「他の納税者との間で見過ごすことのできない不均衡が生じる」として、例外規定の適用を適法と結論づけた。

これは、裁判官5人全員一致の結論だという。

【結 論】

相続税の基準となる「路線価」は、基本的に公示地価や市場価格(時価)より低い。

特に、戸数が多いため各区分所有建物に付随する土地の保有持分が少ないタワーマンションなどは、「時価」と「路線価」の乖離が激しい。

そこで、現預金で相続を迎えるより、将来的に換価しやすい(値崩れしにくい)都市部の高層マンションに代えて相続を迎える方が相続税評価額を減縮できると言われている。

さらに、借入金を活用してマンションを購入すれば、相続時に残っていたローンの残債務を相続税の課税対象財産から控除できるため、何の対策も取らずに現預金のまま相続を迎えるより、相続税を大幅に抑えることができ得る。銀行融資を絡めた不動産の購入・建設の方策は、相続税策の常套手段である。

そんな中、今回の最高裁判決は、フルローン(頭金を入れずに物件価格の全額を金融機関からの借入れでまかなうこと)の利用など、現有資産の有効活用の域を出て、相続税額の大幅な圧縮を主目的とした過度な節税策には、警鐘を鳴らす司法判断といえる。

ただ、どこまでが適正な相続対策でどこからが「著しく不適当」なケースとなるかは、その適用基準が曖昧であるので、富裕層が大幅な相続税額の権限を狙ったアクションには、大きなリスクを伴うということを認識すべきである。