2020年10月14日(水)の日本経済新聞の記事によると、政府・与党は、優秀な外国人材を日本に招くため、2021年度税制改正で相続税の減免制度を設ける方針だという。

菅義偉首相は、日本に世界の金融ハブをつくる「国際金融都市構想」を掲げている。

“一国二制度”が事実上崩壊した香港から金融人材が流出しているほか、米国も年内に外国人技術者向けのビザ(査証)の発給要件を厳しくする予定で、優秀な外国人が新たな就労国を探す可能性が高まっているようだ。

ただ国際的な人材誘致競争に勝ち、優秀な外国人材を日本に呼び込むには、魅力的な環境が不可欠であると共に、税金面の優遇・減免措置を含めた手厚い対策が必要だということで、政府は、大きく分けて2つの策を検討しているとのこと。

検討中の施策案①:一定の要件を満たした場合に保有する海外資産を相続税の課税対象外にする特例

政府・与党内では、相続する財産が多いほど税率が高くなるという日本の“累進課税制度”について、その相続税率の高さを問題視している。

相続税率については、米国は40%、ドイツは30%、フランスは45%、シンガポール、マレーシア、オーストラリア、カナダ、香港に至っては、そもそも自国・地域内の資産に相続税が発生しないという。(ちなみに日本は、2015年から最高税率は55%となっている)。

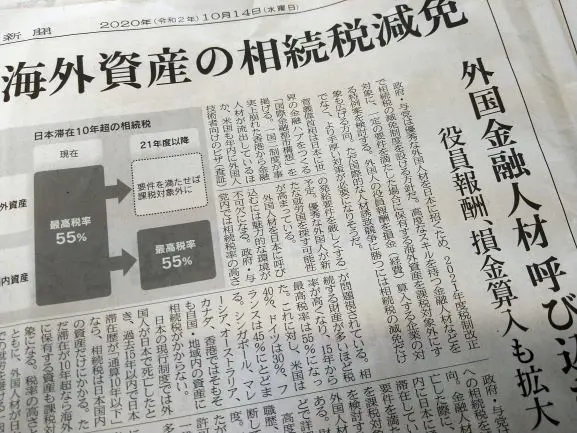

日本の現行制度では、外国人が日本で死亡したとき、過去15年以内で日本滞在歴が「通算10年以下」なら、日本国内の資産に対して相続税がかかる。

一方で、滞在が10年超なら海外に保有する資産も相続税の課税対象になるため、税率の高さとともに、外国人材が日本での長期就労を避ける一因とされてきた。

そこで政府は、外国人が日本で死亡した際に、過去15年以内に日本に通算10年超滞在していても、一定の要件を満たせば、海外資産を課税対象から外す特例を検討する。

対象は、「高度外国人材」に限定する案があり、今後財務省・金融庁などで詳細を詰めることになる。

「高度外国人材」は、学歴や職歴、年収などを総合判断して政府が認定する制度で、複数の在留資格にまたがる活動を認め、永住許可が取りやすいなど、一般的な外国人に比べて多くの優遇措置があるという。

検討中の施策案②:外国人の役員報酬を損金(経費)に算入できる企業を増やす

外国人役員に払う報酬に関しては、損金に算入できる企業の対象を広げる。

損金算入ができれば、企業は報酬を支出した際に所得(税務上の利益)が減り、法人税の負担が軽くなる。

日本は現在、上場企業など有価証券報告書を出す企業を対象に限って業績連動型報酬の損金算入を認めている一方で、非上場企業の多くは認められていない。

このような取り扱いは、先進国では珍しく、業績連動の報酬が多い海外の資産運用会社から不満の声が出ているようだ。

以上のような優秀な外国人材を呼び寄せるための手厚い施策は、来月11月にも自民党税制調査会が具体策の議論を始めるという。

年末に与党税制改正大綱をまとめ、来年1月召集の通常国会に政府が関連法案を提出するスケジュール。

海外人材の呼び込みを巡っては、所得税減税論もあるが、政府・与党内には「富裕層優遇」と批判されることへの懸念から慎重論が根強いようだ。

外資系金融機関の関係者からは「所得税減税に踏み込めないと強いインパクトはない」との見方もある。

今後の政府・与党の動向を注視したいところである。