住宅金融支援機構(旧:住宅金融公庫)が提携先民間金融機関を通じて提供する満60歳以上の方を対象とした「住宅ローン」、通称「リ・バース60」。

「リ・バース60」の仕組みやメリット・デメリットについて説明します。

「リ・バース60」とは?

長期にわたる老後生活への備えとして、自宅のリフォームや住み替えを検討する方は少なくありません。

この場合、ある程度のまとまった資金が必要になりますが、高齢者に対して金融機関はなかなか融資をしてくれないのが実状です。

そこで、開発されたのが満60歳以上の方を対象とした住宅ローン商品である「リ・バース60」です。

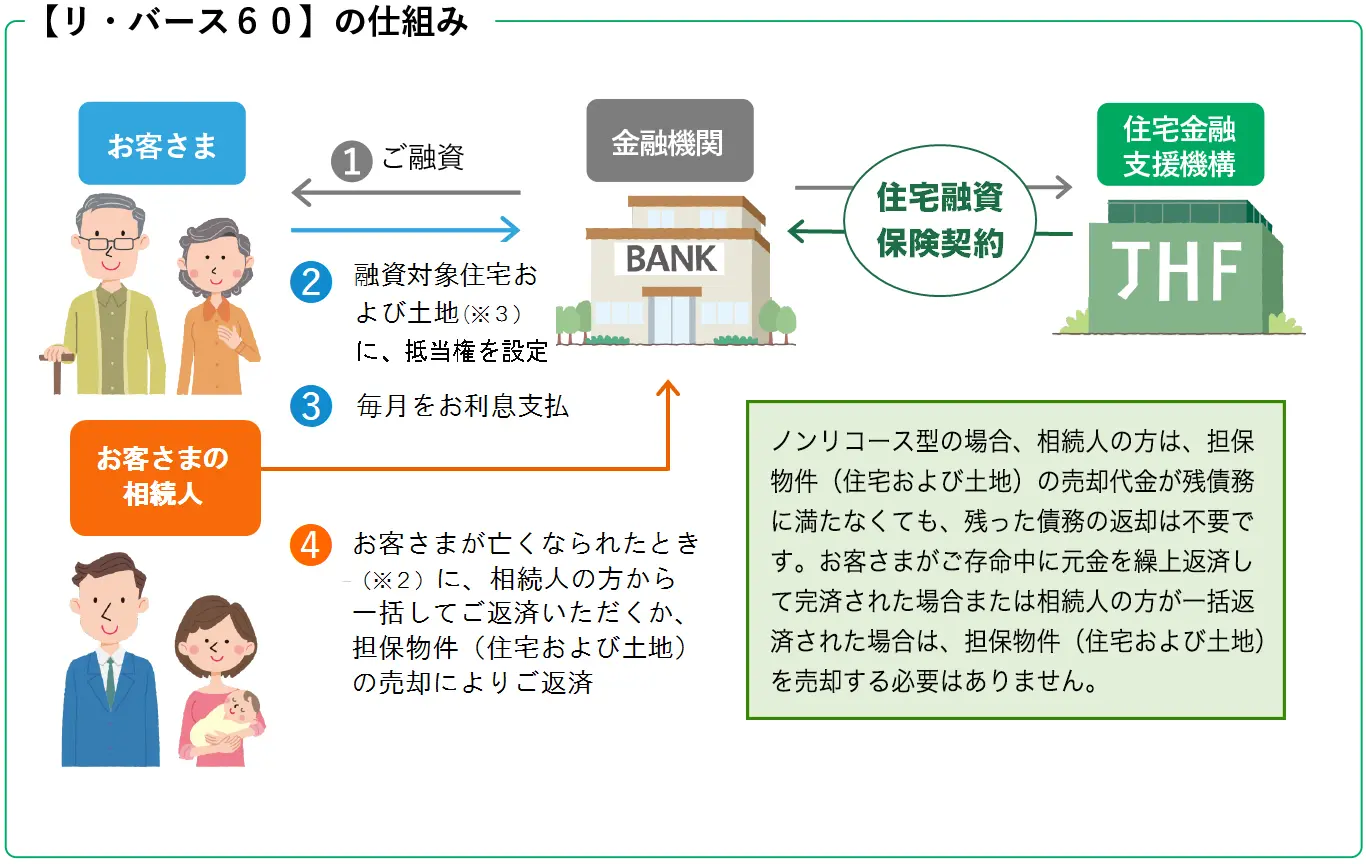

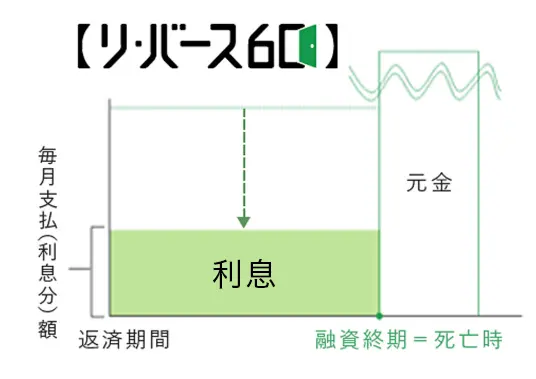

毎月、元金と利息を合わせてそれなりの金額を返済していかなければならない通常の住宅ローンと比べ、「リ・バース60」は、毎月の支払いは利息のみとなります。

元金の支払いは、債務者(不動産所有者)本人が亡くなったときに、相続人が一括で返済するか、担保不動産を売却して返済するか選ぶことになります。

※ 住宅金融支援機構のホームページより

「リ・バース60」は、あくまでも住宅ローンの一種であるため、融資目的は下記の使途に限定されます。

- 住宅の購入資金

- 住宅の建替え・建築資金

- 住宅リフォーム資金

- 住宅ローンの借換

また、原則として下記の融資限度額があります。

下記①~③の最も低い金額

- ①金8,000万円

- ②所要金額の100%

- ③担保評価額の50%又は60%

ただし、取扱う民間金融機関によって、利用可能な年齢や資金使途、融資限度額等は異なるため、詳細は金融機関に確認する必要があります。

「リ・バース60」の商品タイプには、下記の2つがあります。

- ノンリコース型:担保物件の売却代金を返済に充当しても債務が残る場合でも、相続人は残った債務を返済する必要がない商品。つまり、担保不動産の価格下落リスクを負わないで済む。その分利息は高めだが、一般的に利用されている商品。

- リコース型:担保物件の売却代金を返済に充当しても債務が残る場合、相続人は残った債務を返済する必要がある商品。

「リ・バース60」のメリット

「リ・バース60」には、主に以下3つのメリットがあると言えます。

メリット1:月々の返済負担が小さい

年金収入などで暮らす高齢者にとって、毎月の返済が利息のみで済むというのは、非常に大きなメリットになり得ます。住宅ローンの残債務が残っている方にとっては、「リ・バース60」に借り換えることによって、毎月の生活費に回せるお金が増やせるという効果が期待できます。

また、夫婦が連帯債務者として借り入れをする場合は、主債務者たる夫が亡くなっても、連帯債務者たる妻は、利息のみを支払い続けることで自宅に住み続けることが可能となります。

※ 住宅金融支援機構のホームページより

メリット2:年齢の上限なく年金暮しの高齢者でも借りられる

借入時の年齢に上限がないので、住宅ローンを借りるのが難しい高齢の方でも融資を受けることができます。

また、収入が公的年金のみでも利用できるのも大きなメリットと言えます。

メリット3:不動産価値の下落リスクを負わない

前述の「ノンリコース型」を選択すれば、担保不動産の価値が下がり、不動産の売却代金が元金に満たなくなってしまった場合でも、相続人は残った債務を返済する必要がありませんので、不動産の下落リスクを回避できます。

「リ・バース60」のデメリット

一方で、「リ・バース60」には、主に以下3つのデメリット(注意点)がありますので、ご家族を交えてしっかりと検討する必要がありま。

デメリット1:借入限度額が小さい

「リ・バース60」による借入限度額は、担保不動産の評価額の50~60%程度となっていますので、住宅の購入や建築資金を借り入れする場合、購入価格・建築予算の50%程度の頭金が必要となる可能性があります。

また、リフォーム資金や住宅ローンの借換を想定している場合は、住宅ローンの残債が担保評価の50%程度残っていると、担保余力が無いとして融資を受けられない可能性もあります。

デメリット2:元金が減らず返済が終わらない

「リ・バース60」は、毎月の返済負担が小さい半面、元金が減りません。つまり、元金を繰上返済しない限り、返済は生涯続きますので、長生きすればするほど利息の支払総額は膨れ上がることになります。いわゆる“長寿リスク”とも言える事態になります。

デメリット3:金利上昇リスクがある

変動金利を選択した場合は、適用金利が定期的に見直されますので、将来において金利上昇リスクを負うことになります。毎月の返済額が増えて生活を圧迫しないように、余裕のある生活設計・資金計画(返済計画)を立てることが重要です。

◆「リ・バース60」の活用事例

「リ・バース60」を活用しうる事例は、下記のとおりです。

- 老朽化した自宅のリフォームしたい(設備の入替え、バリアフリー化、家族の減少による減築)

- 新居への住み替え(子供の居住エリアや交通の便の良いエリアへの移動)

- 住宅ローンの借換え(毎月の返済額を圧縮)

高齢者の生活設計・老後の資金計画の検討には、親世代だけではなく親を支える子世代も参加をする「家族会議」において検討すべきです。

さらにそこには、その分野に関連する専門職(税務・法務・FP・不動産等の専門家)を交えての検討が重要です。

「リ・バース60」の検討だけではなく、リースバックや家族信託、任意後見、生前贈与、生命保険の活用など、様々な方策を比較検討し、長い長い老後とその先の相続を円満円滑に乗り切る方策を早い段階から実行することはとても重要なことだとご認識頂きたいです。